¿Hard vs Soft?

SEM 13– 2025

¿Hard vs Soft?

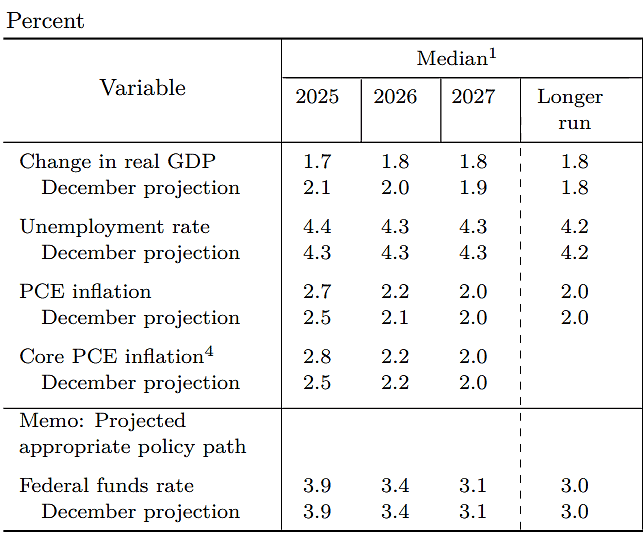

En resumen las proyecciones de la FOMC, frente a las proyecciones del pasado mes de diciembre, nos indican:

- Por un lado un menor crecimiento y una mayor tasa de desempleo

- Y por el otro lado una mayor inflación general y core.

Resulta curioso que no se hayan generado cambios en las proyecciones de tasas de interés. La FED tendrá un escenario difícil si las expectativas futuras se materializan.

Algunas de las frases más importantes del discurso de Powell:

Sobre Política monetaria:

- No necesitamos apresurarnos para ajustar nuestra postura de política monetaria, y estamos bien posicionados para esperar mayor claridad

- Decidimos reducir el ritmo de declive en el tamaño de nuestro balance.

Sobre Inflación:

- Algunas medidas de expectativas de inflación a corto plazo han subido recientemente, pero las expectativas a largo plazo siguen bien ancladas.

- Parte del aumento en la inflación este año parece estar relacionado con los aranceles

- Es muy difícil determinar con precisión cuánto de la inflación proviene de los aranceles

- No vemos patrones similares a la inflación de los años 70

- El escenario base es que la inflación arancelaria será transitoria

Sobre economía:

- Las encuestas de hogares y empresas apuntan a una mayor incertidumbre sobre el panorama económico.

- Los datos duros (datos medibles) siguen siendo sólidos, mientras que los datos blandos (datos subjetivos, reflejan percepciones) muestran preocupaciones significativas

- Hay una probabilidad incondicional de recesión, pero no vemos evidencia clara de que las posibilidades sean elevadas en este momento

1) Veamos algunos datos soft recientes:

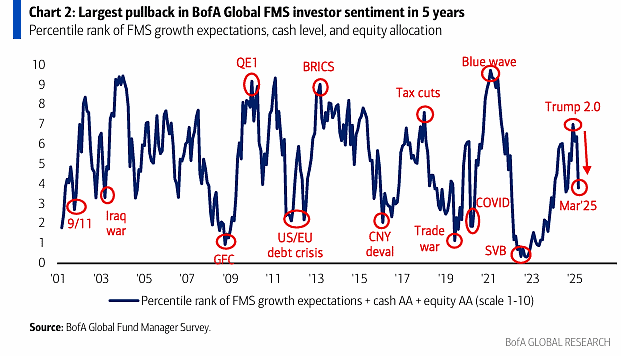

BofA: el mayor retroceso del sentimiento, de los inversores encuestados por el BofA, en 5 años.

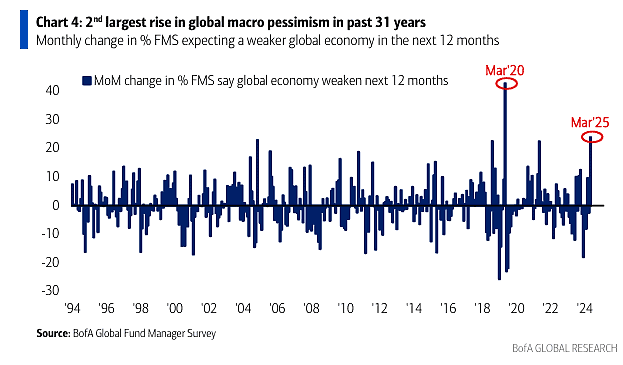

BofA: segundo mayor aumento mensual del pesimismo macroeconómico en la historia (datos desde 1994), con un 63% de los participantes del FMS esperando una economía global más débil en los próximos 12 meses.