Debes estar preparado!

SEM 30– 2024

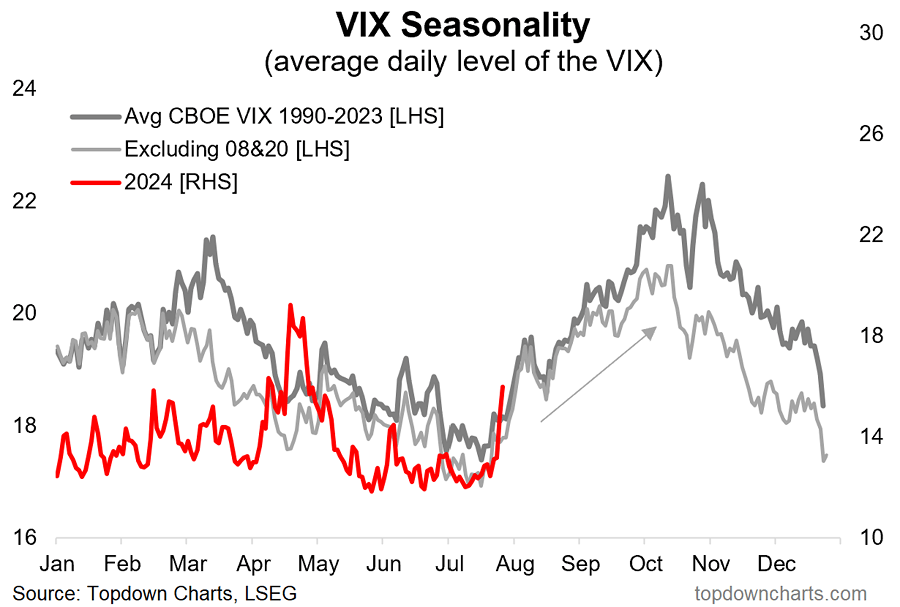

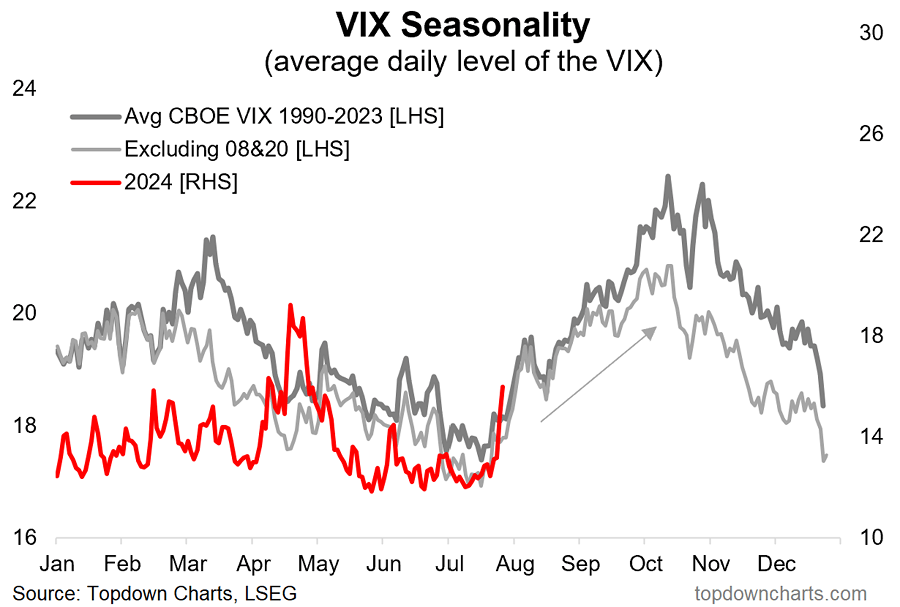

Acaba de Iniciar la volatilidad del mercado

Debes estar preparado para todo lo que está por venir. Acaba de Iniciar la volatilidad del mercado, ¿se va a cumplir la estacionalidad este 2024?. TopDownCharts

La semana anterior Crowdstrike cayó un -17.9%. Un problema que no fue de seguridad, si no de una actualización defectuosa terminó afectando a los sistemas de Microsoft en todo el planeta.

Bloomberg: El presidente Joe Biden, anunció el domingo en una carta que pone fin a la campaña de reelección diciendo que “Ha sido el mayor honor de mi vida ser su Presidente. Y si bien mi intención ha sido buscar la reelección, creo que lo mejor para mi partido y para el país es que me retire y me concentre únicamente en cumplir mis deberes como presidente durante el resto de mi mandato”

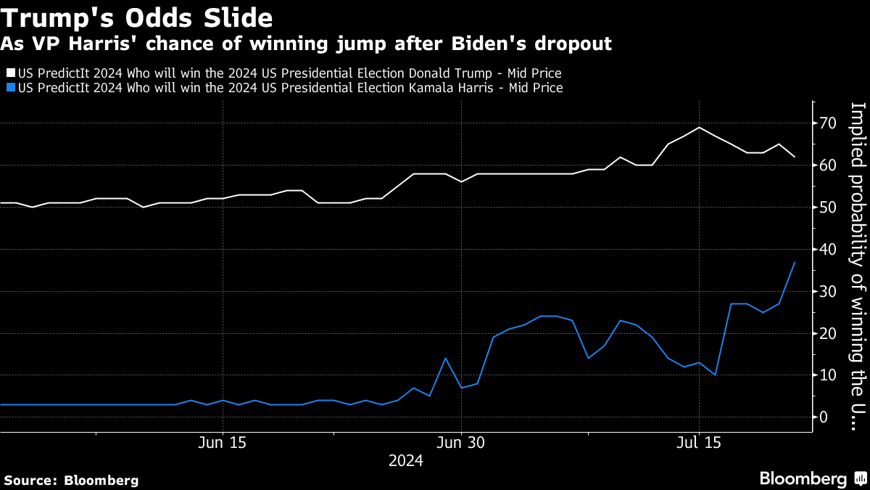

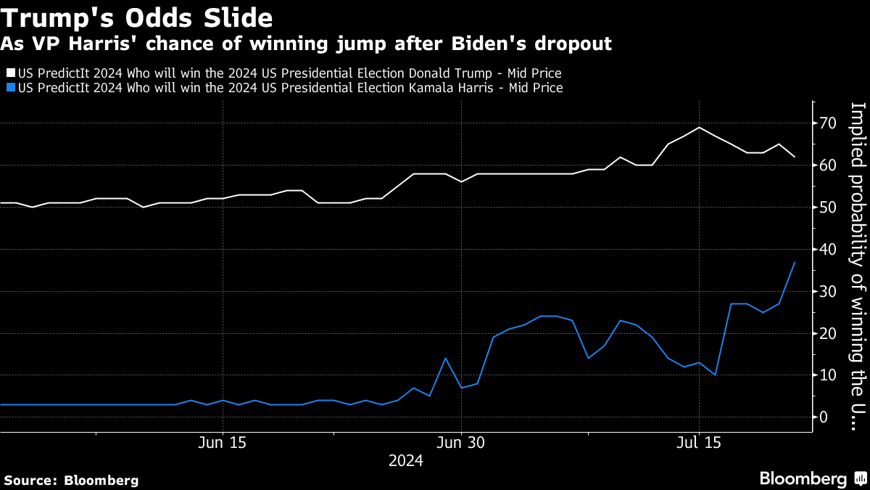

Bloomberg: Las posibilidades de ganar de Trump cayeron del 69% al 61% y Kamala Harris aumentó al 39%.

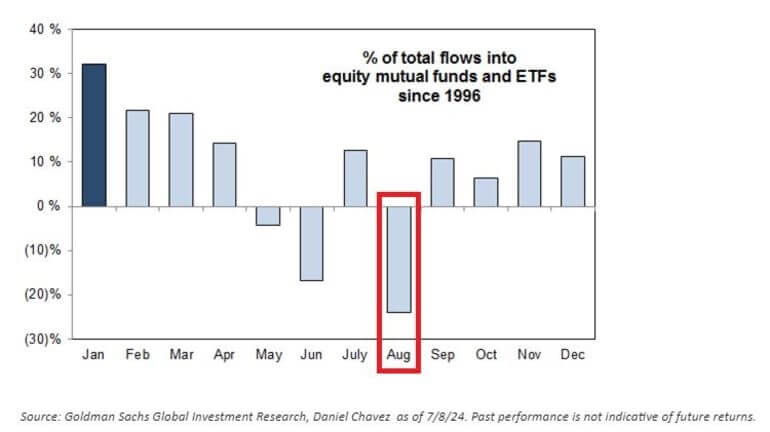

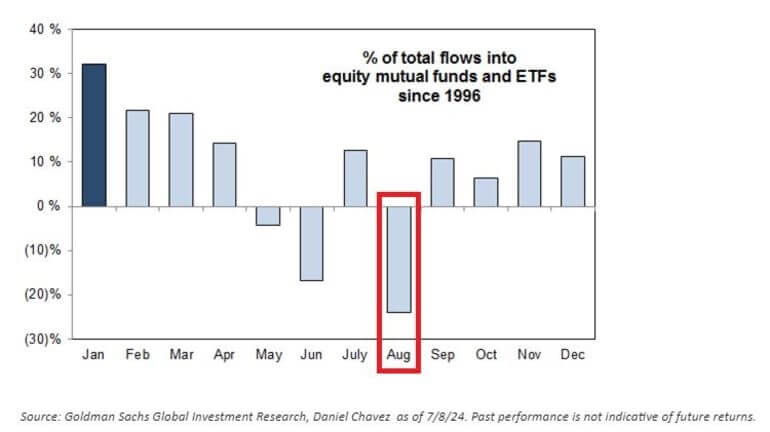

GS: Agosto es el peor mes del año para los flujos hacia fondos mutuos y ETFs de acciones. No se esperan entradas de capital en agosto ya que el capital ya ha sido desplegado para el tercer trimestre.

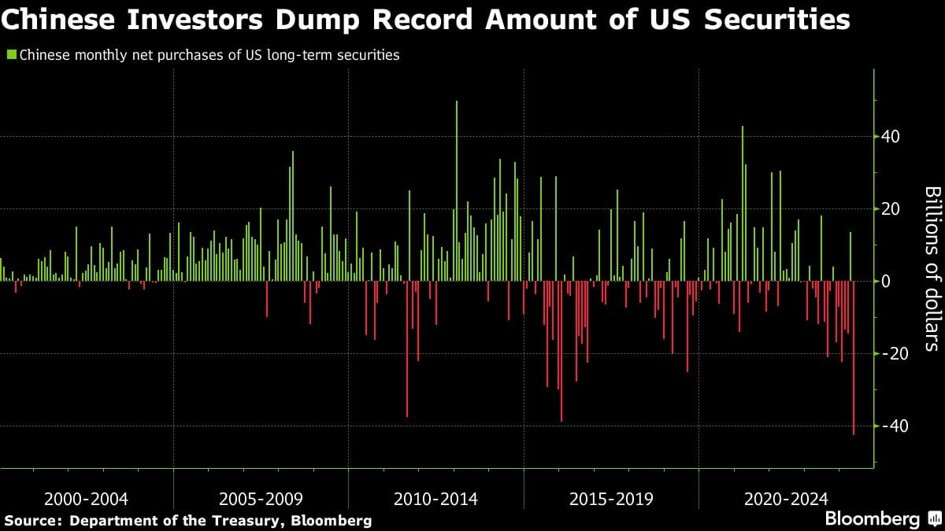

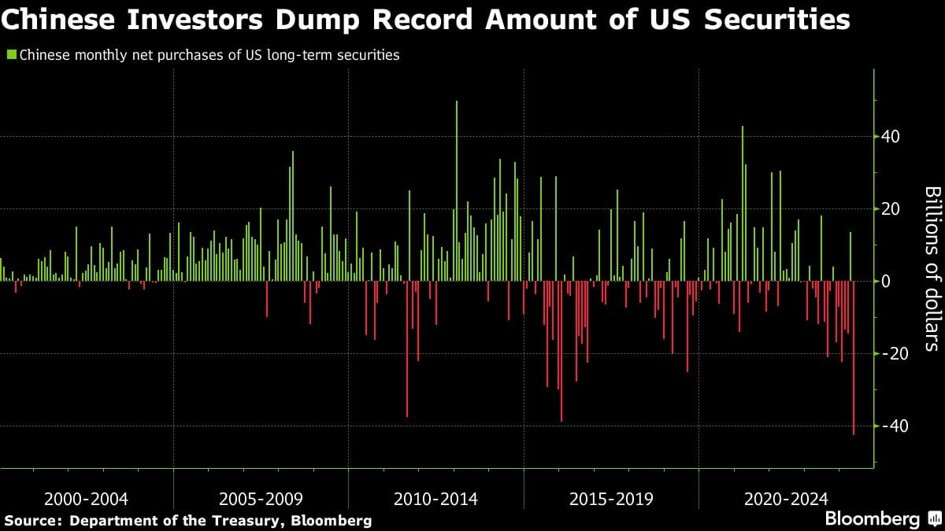

Bloomberg: Los inversores chinos se deshacen de una cantidad récord de acciones y bonos de EEUU (valores a largo plazo por un valor neto de 42.600 millones de dólares, que incluyen bonos del Tesoro, de agencias, corporativos y de otros tipos, así como acciones, más de la mitad de las ventas fueron de bonos del Tesoro, seguidas de deuda de agencias y acciones). Los inversores chinos tienen buenas razones para diversificar sus inversiones y alejarse de los activos estadounidenses, dada la sobrevaluación del dólar estadounidense, las costosas valoraciones de las acciones estadounidenses en relación con las chinas y la mayor necesidad de liquidez debido al desapalancamiento. La tendencia de desinversión podría continuar en función de los fundamentos económicos, así como de la incertidumbre política de cara a las elecciones estadounidenses.

Bloomberg: Las apuestas de los gestores de dinero en oro saltaron al nivel más alto en cuatro años, lo que indica las preocupaciones de los inversores en torno a la campaña electoral presidencial de EEUU.

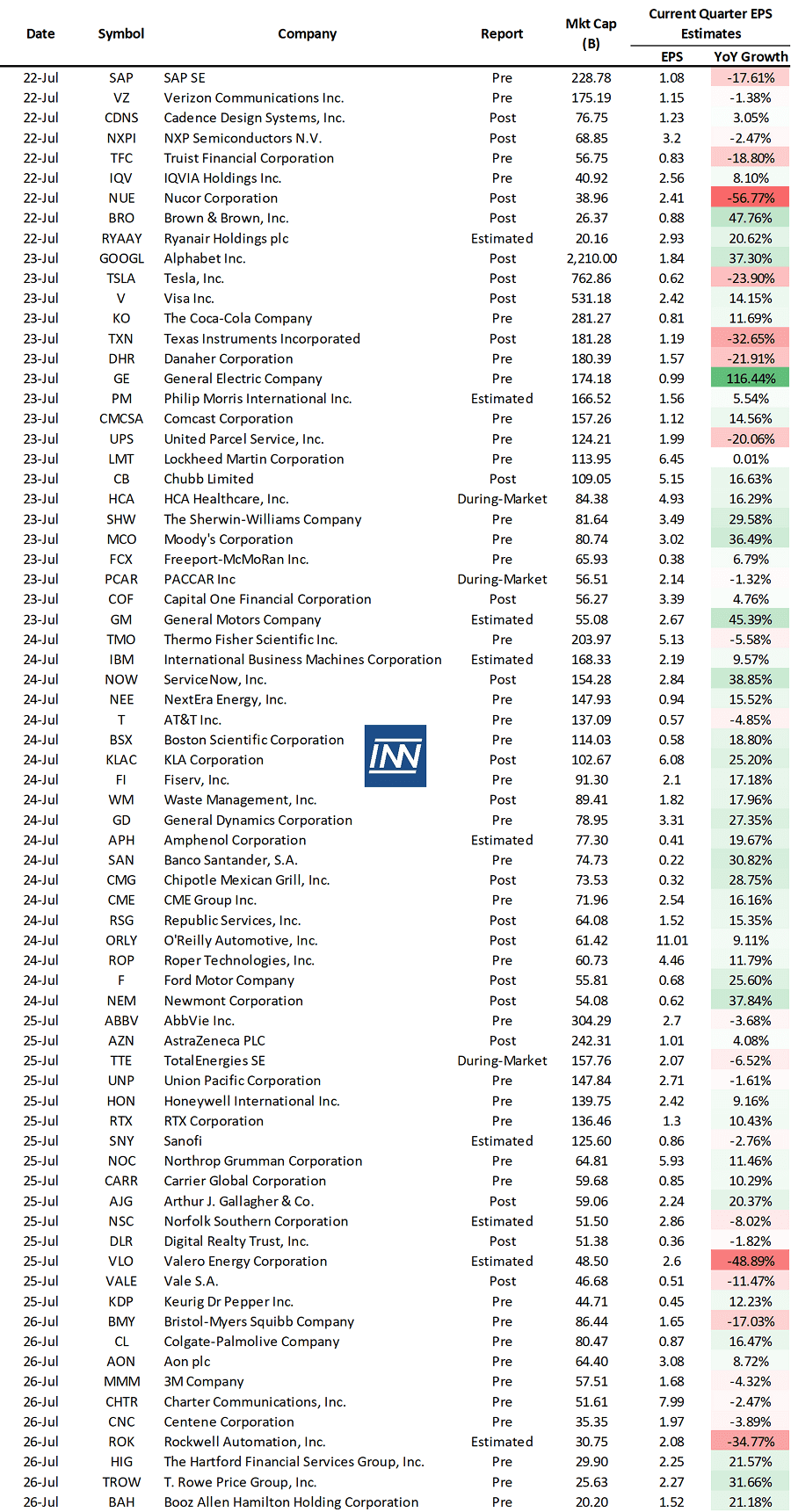

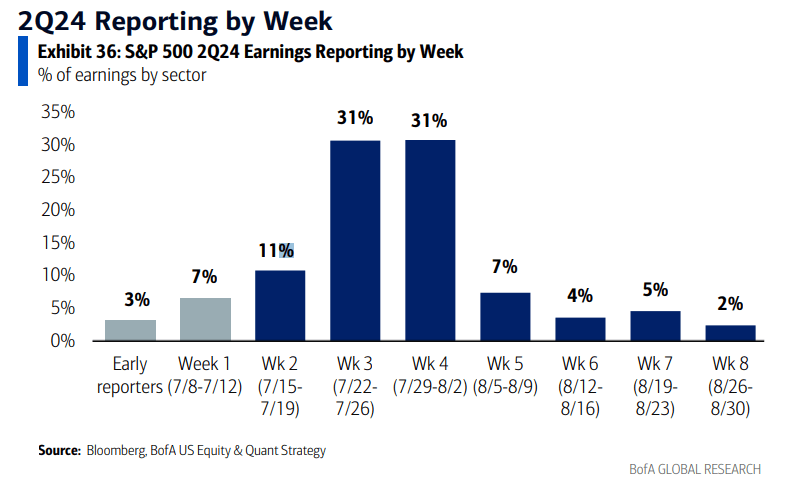

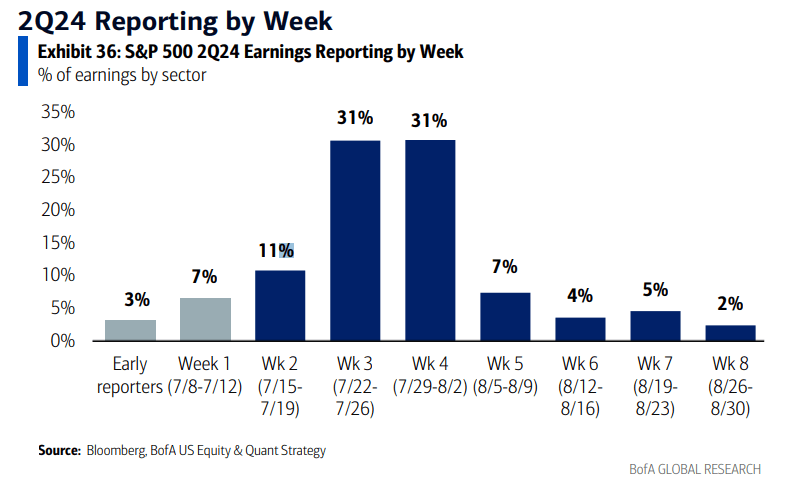

Además tenemos la temporada de resultados trimestrales por semana, siendo las semanas más importantes esta y la siguiente. BofA

¿Qué va a pasar con las TI?

Powell en la reunión del Club Económico de Washington:

- Los datos sobre las presiones de precios entre abril y junio “sí contribuyen en cierta medida a la confianza”

- “No voy a enviar ninguna señal en un sentido u otro sobre ninguna reunión en particular”, dijo Powell. “Tomaremos estas decisiones reunión por reunión”

Otros gobernadores también opinan lo mismo:

- John Williams (Presidente de la Fed de Nueva York,): “Son señales positivas. Me gustaría ver más datos para tener más confianza en que la inflación se está moviendo de manera sostenible hacia nuestra meta del 2%”.

- Christopher Waller (gobernador de la Reserva Federal): “Se acerca el momento de bajar la tasa de política monetaria”, con el enfriamiento de la inflación, era hora de poner más atención en mantener un mercado laboral sólido. “En este momento, el mercado laboral está en un punto óptimo”. “Necesitamos mantener el mercado laboral en este punto óptimo”.

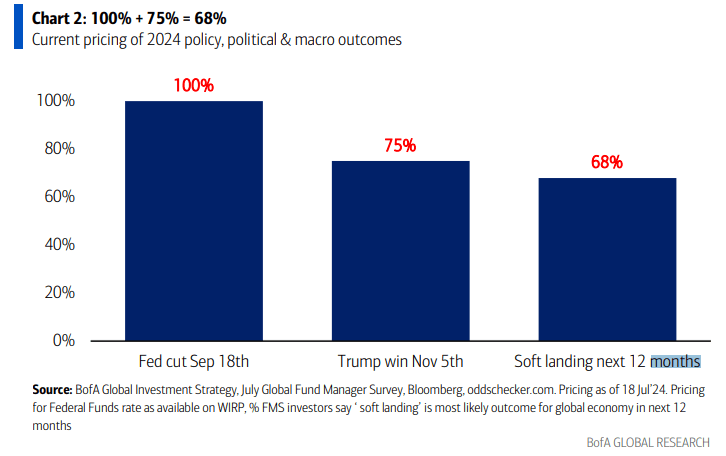

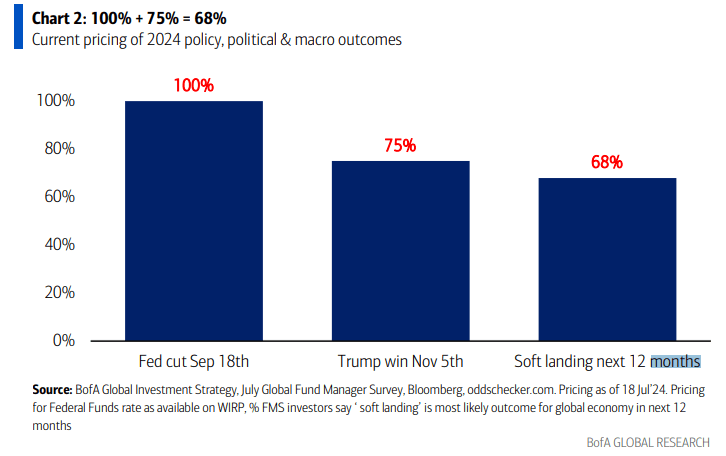

BofA: Los gestores de fondo asignan de forma optimista un 100% de probabilidad de que la FED recorte los tipos el 18 de septiembre, un 75% de probabilidad de que Trump gane las elecciones estadounidenses el 5 de noviembre y un 68% de probabilidad de un “aterrizaje suave”.

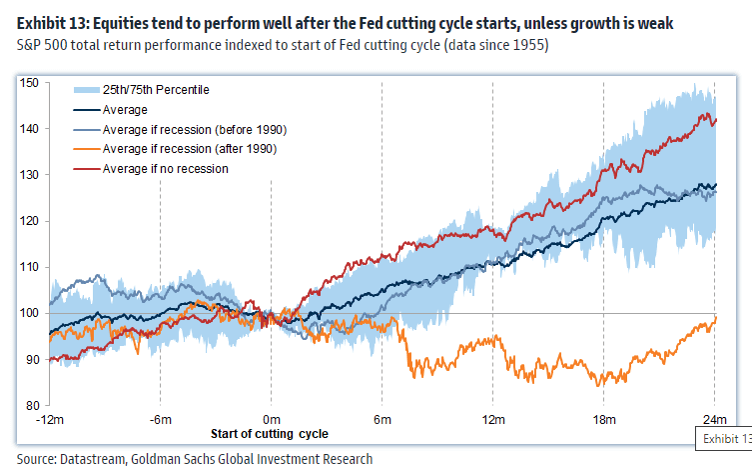

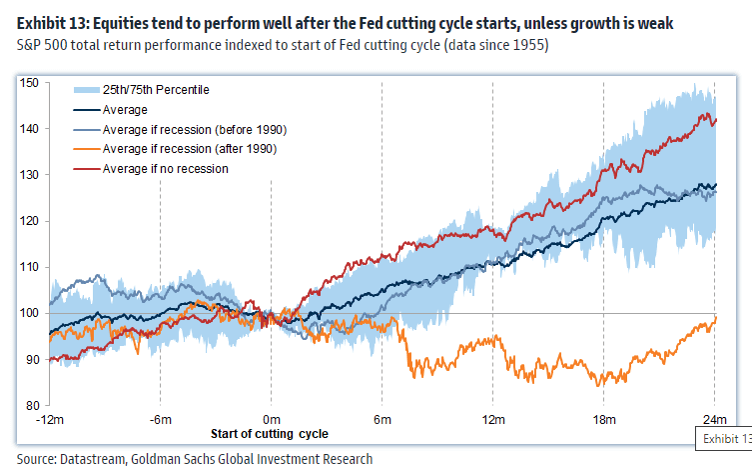

GS: Las acciones tienden a comportarse bien después de que comienza el ciclo de recortes de la FED, a menos que el crecimiento sea débil.

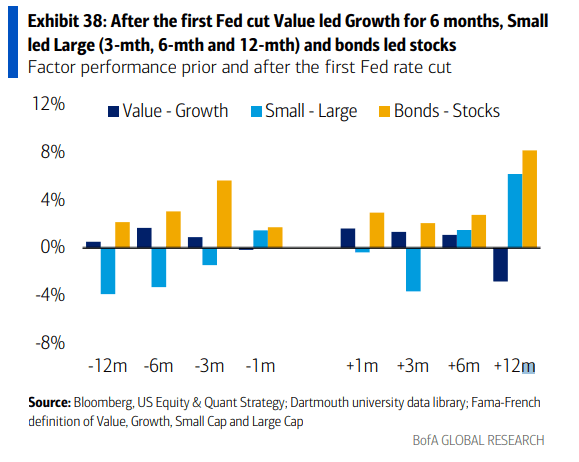

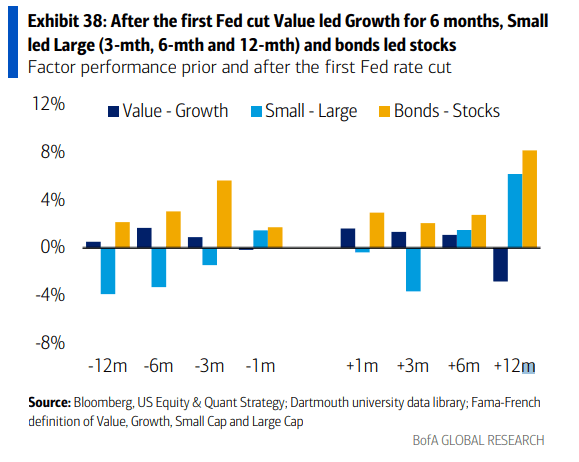

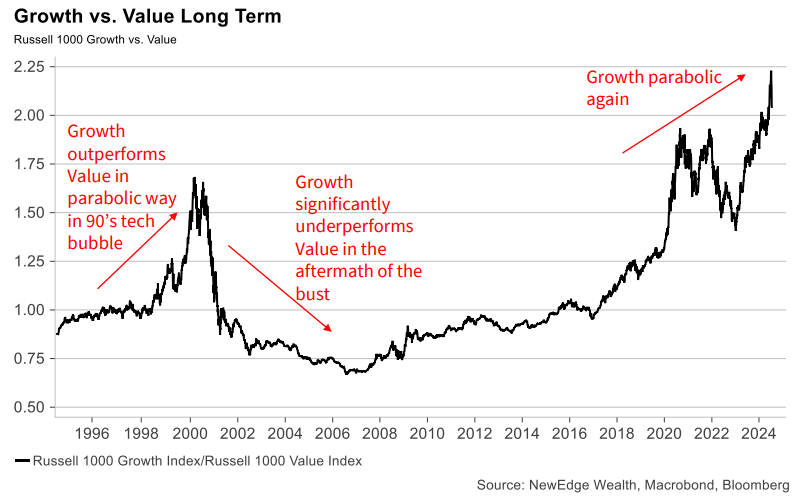

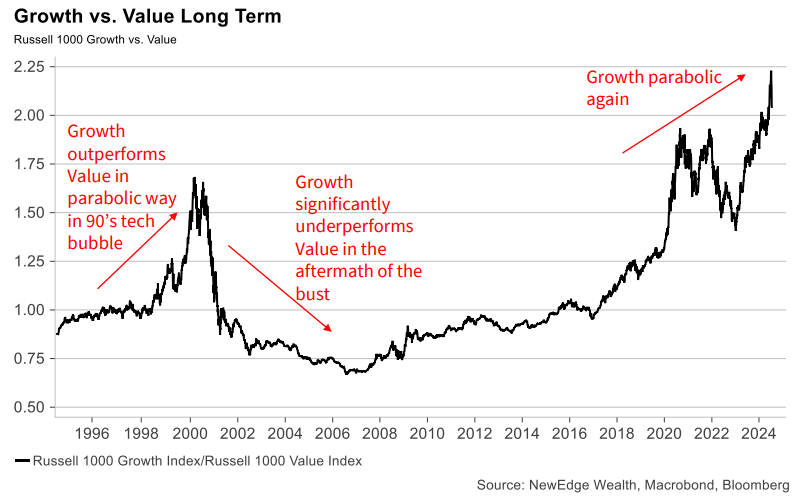

BofA: Después del primer recorte de la FED, el valor lideró el crecimiento durante 6 meses, los pequeños lideraron a los grandes (3 meses, 6 meses y 12 meses) y los bonos lideraron las acciones.

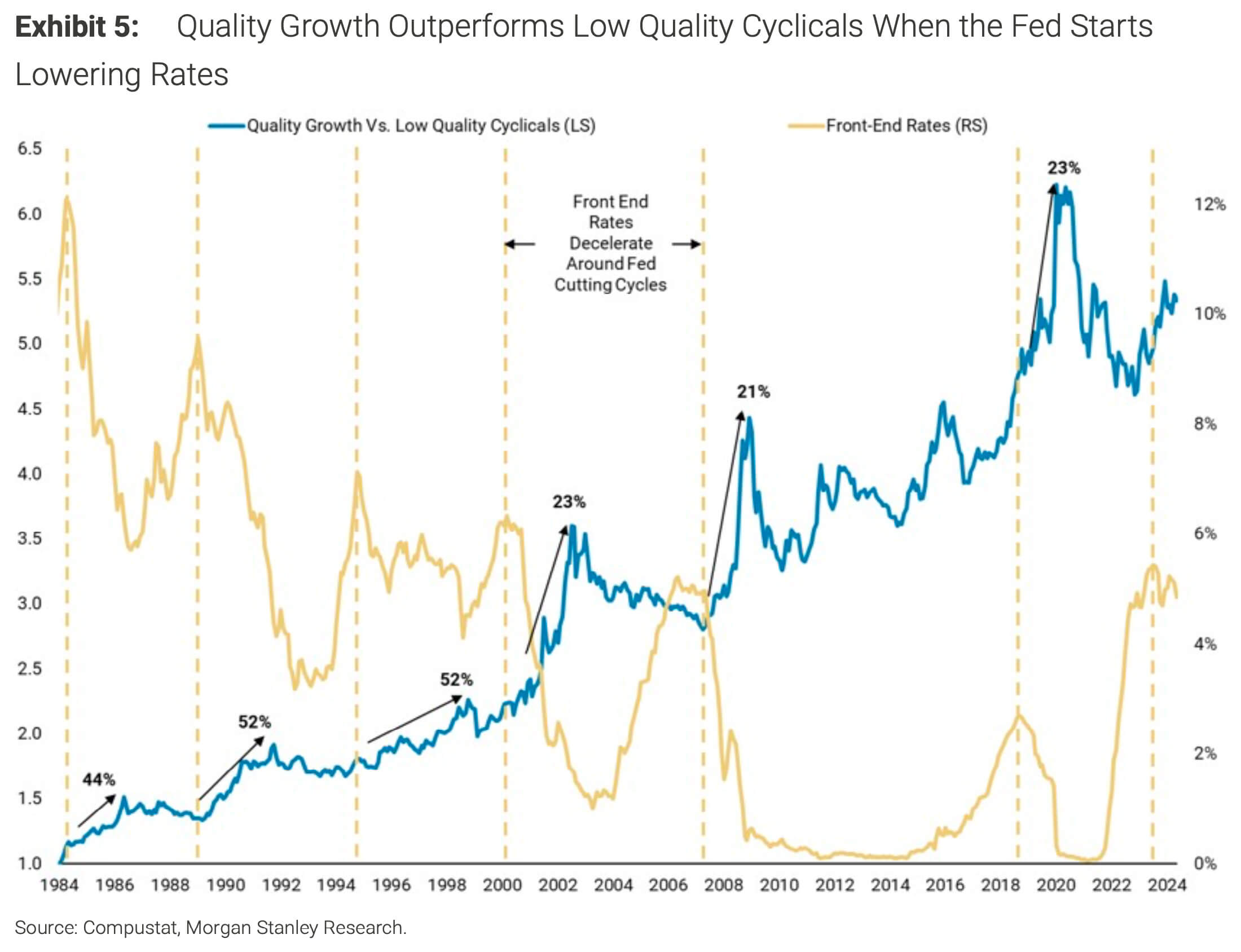

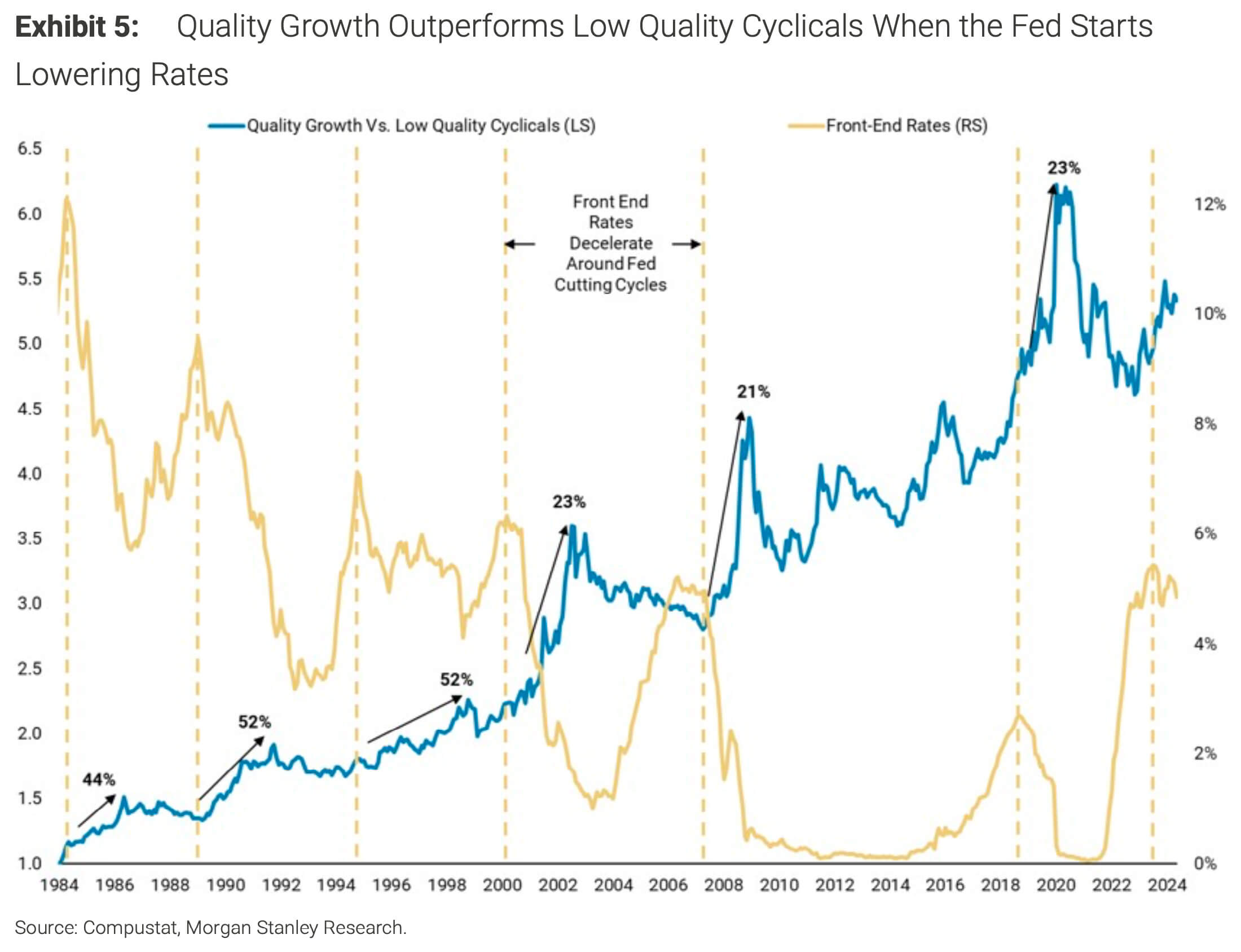

MS: Históricamente, cuando la FED recorta el mercado paga por el crecimiento de calidad, ya que el poder de fijación de precios para muchas industrias cíclicas se debilita.

Y una economía más débil sería un buen motivo para la rebaja de tasas.

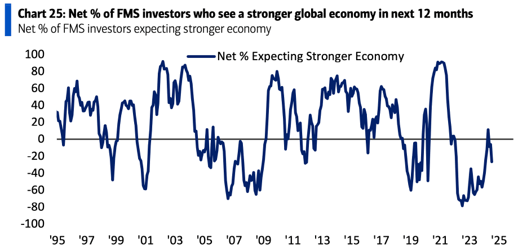

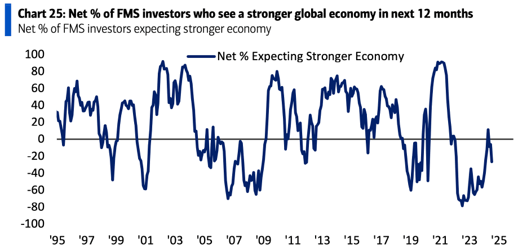

BofA: El porcentaje de inversores de FMS que esperan una economía global más fuerte durante los próximos 12 meses cayó en la mayor cantidad desde marzo de 2022 (-6% a -27% neto).

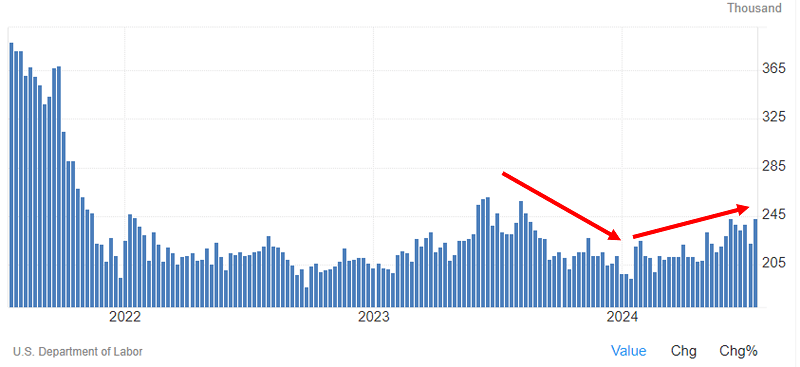

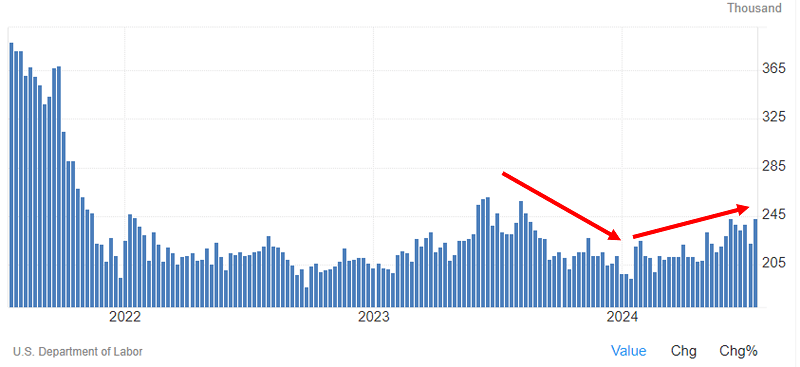

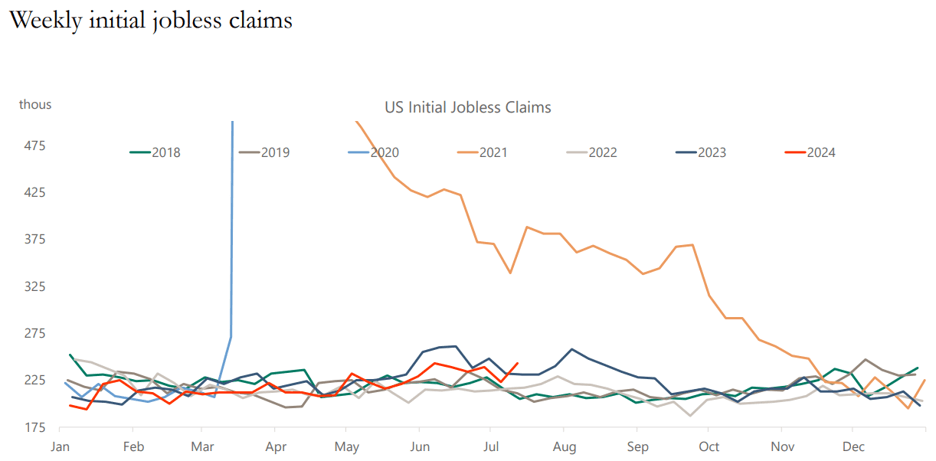

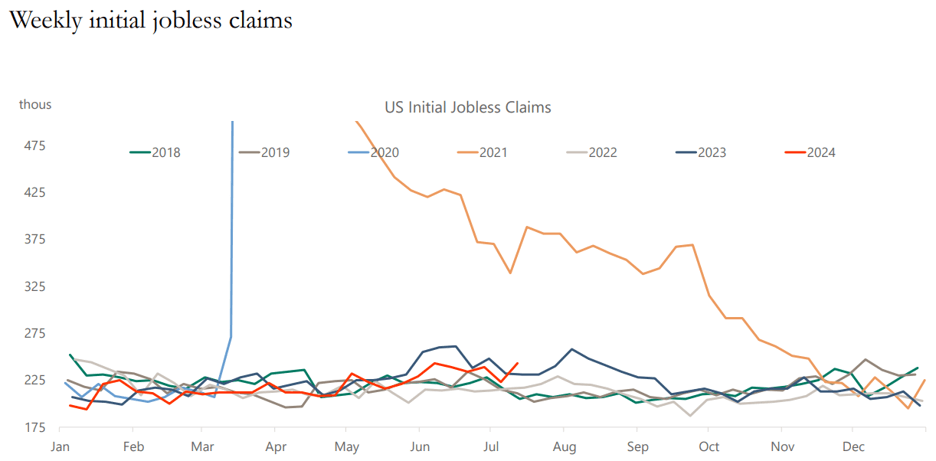

Las solicitudes de desempleo aumentaron en 10mil, hasta 243 mil, en la semana que finalizó el 13 de julio.

Tenemos datos que podrían indicar que la recesión sea el tema del momento, pero ahora mismo no estamos en una recesión, pero recordemos, el mercado y el comportamiento humano detrás se mueve por expectativas.

Apolo: ¿Dónde está la desaceleración si:

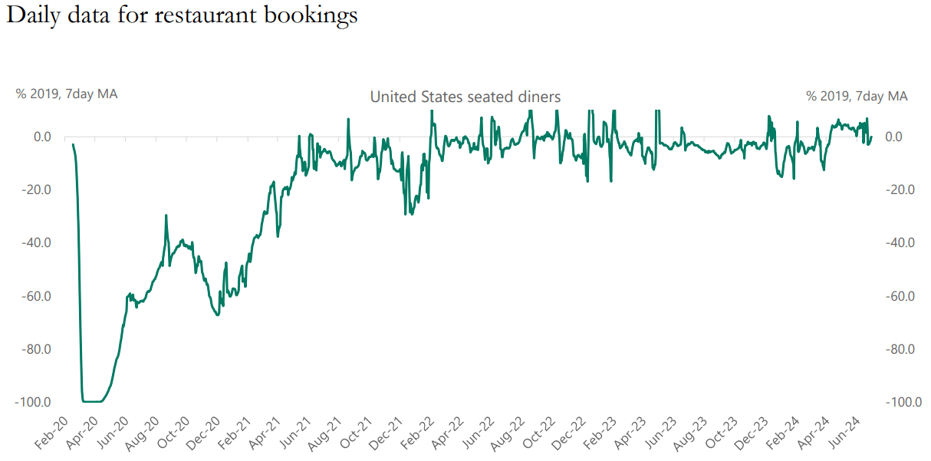

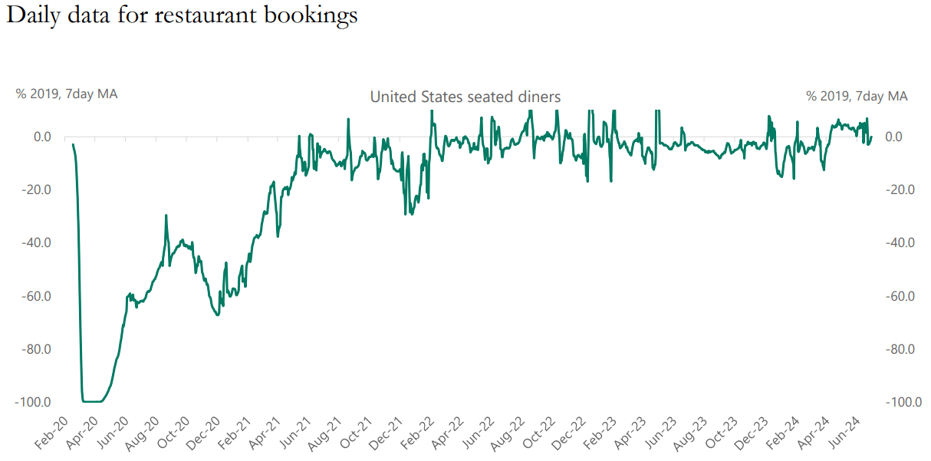

1) Los datos diarios muestran que las reservas en restaurantes siguen siendo fuertes.

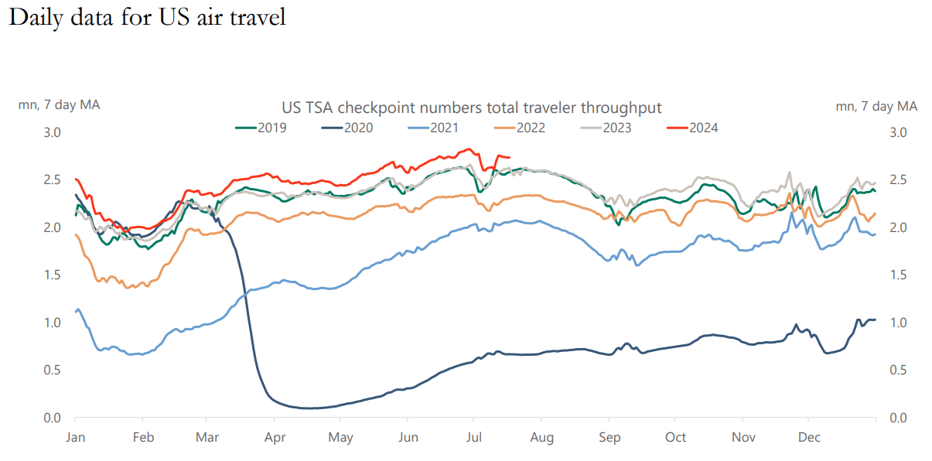

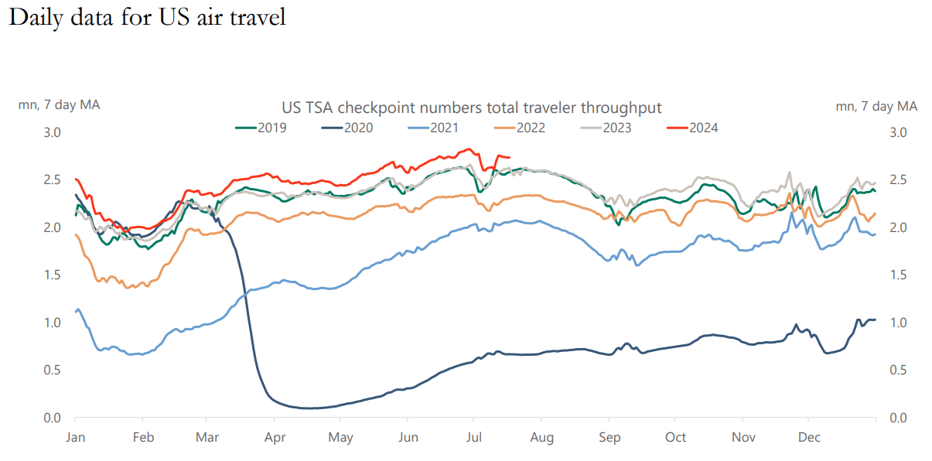

2) Los datos diarios muestran que los viajes aéreos de la TSA siguen siendo fuertes.

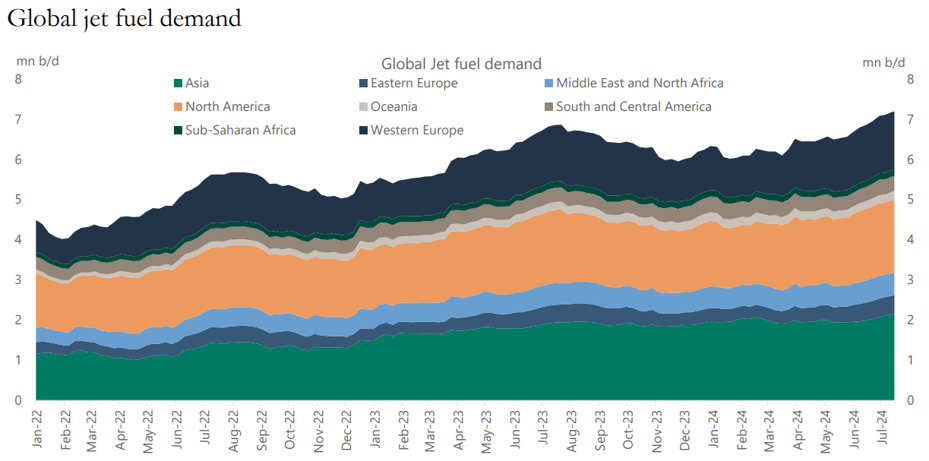

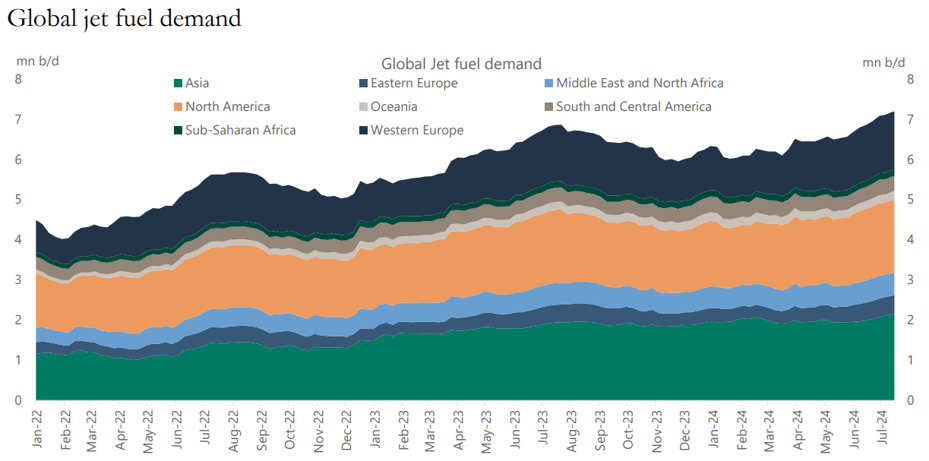

3) Los datos semanales sobre la demanda mundial de combustible para aviones están aumentando.

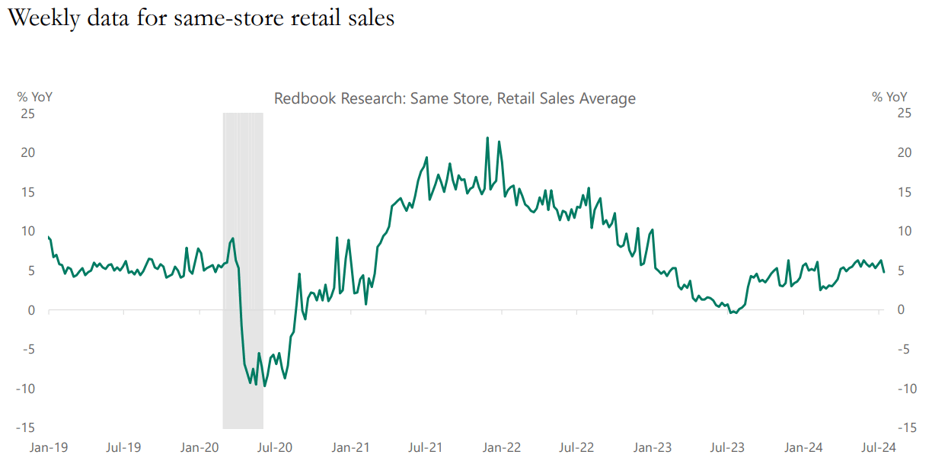

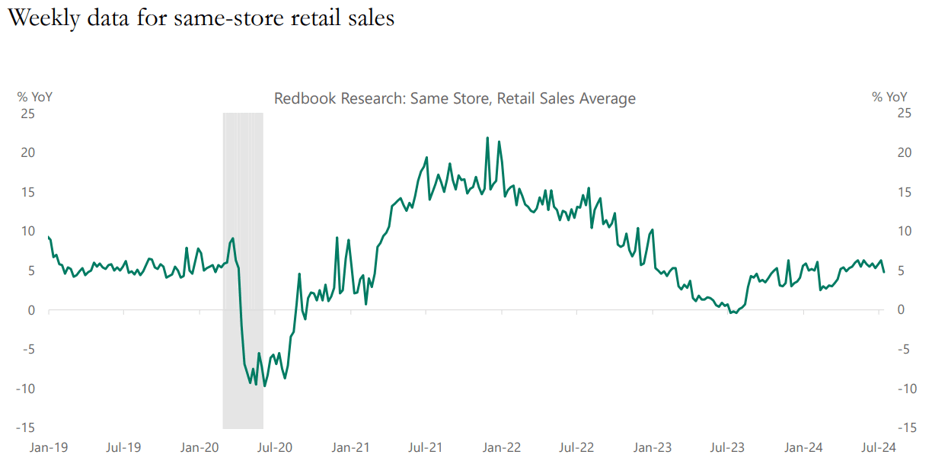

4) Las ventas minoristas semanales en las mismas tiendas son fuertes.

5) Las solicitudes de subsidio por desempleo son ligeramente más altas, tal vez debido al cierre de plantas automotrices y al huracán Beryl.

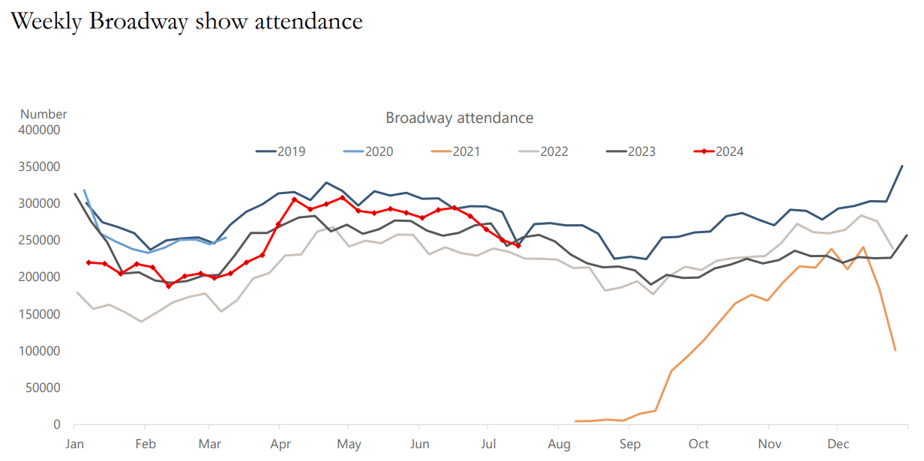

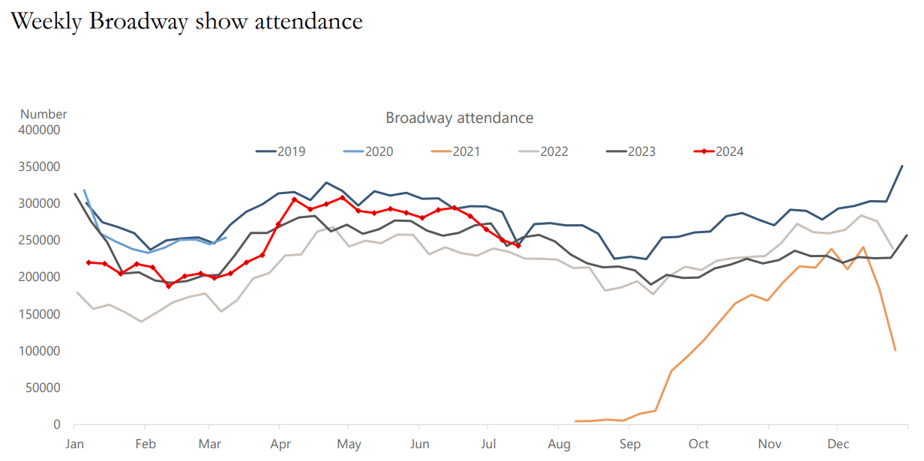

6) Los datos semanales de asistencia a espectáculos de Broadway son normales.

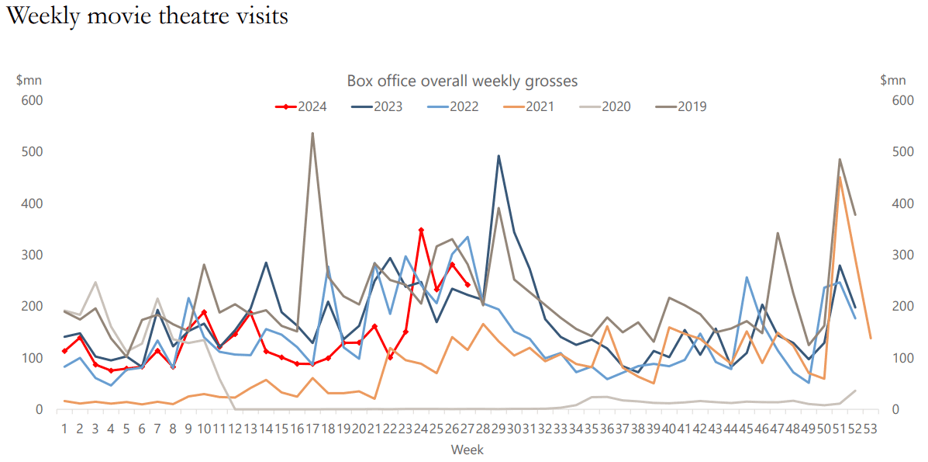

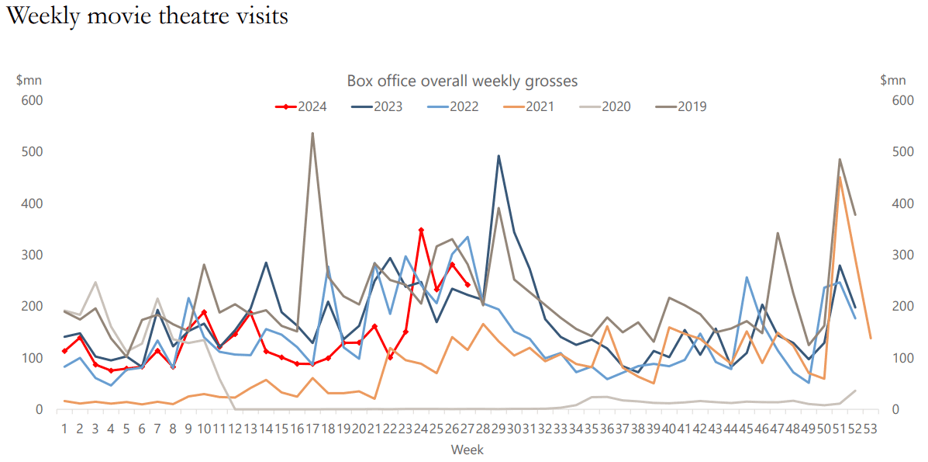

7) Los datos semanales de recaudación de taquilla son más altos de lo normal.

Apollo: En definitiva, los datos diarios y semanales no muestran señales de una caída de la actividad económica. En cambio, los datos muestran un crecimiento sostenido y sostenido en torno al potencial, similar al que hemos visto durante el año pasado. Si la FED comienza a recortar las tasas en septiembre, los precios de las acciones subirán aún más, los diferenciales de crédito se reducirán y el crecimiento y la inflación comenzarán a acelerarse nuevamente.

¿Cómo está el mercado?

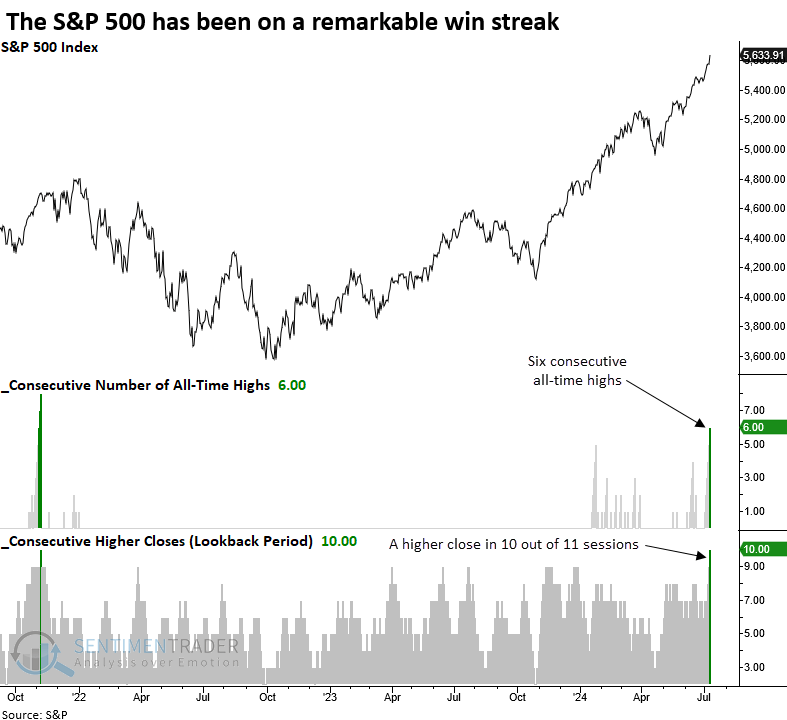

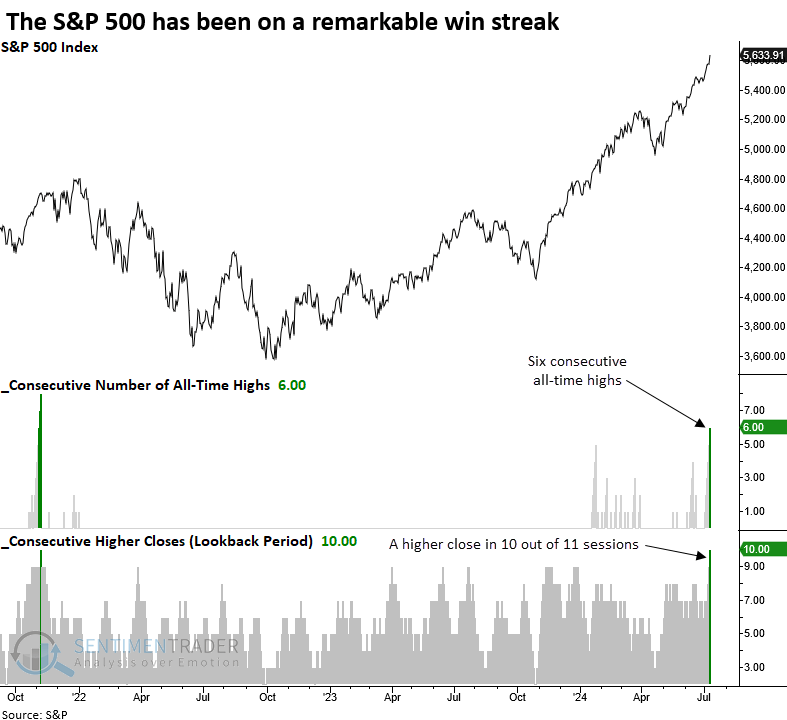

SentimentTrader: El SP500 ha registrado ganancias en 10 de las últimas 11 sesiones de negociación, alcanzando un máximo histórico durante seis días consecutivos hasta el cierre del miércoles pasado, algo poco común que se ha logrado sólo otras 12 veces en la historia. Tras rachas de victorias similares, el índice más referenciado del mundo tendió a mostrar signos de agotamiento en el corto plazo.

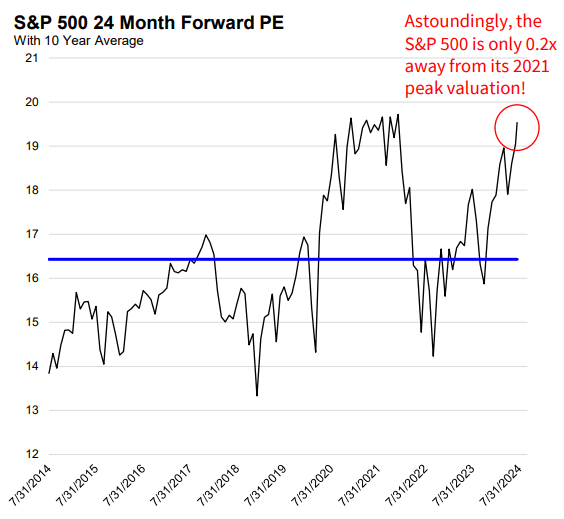

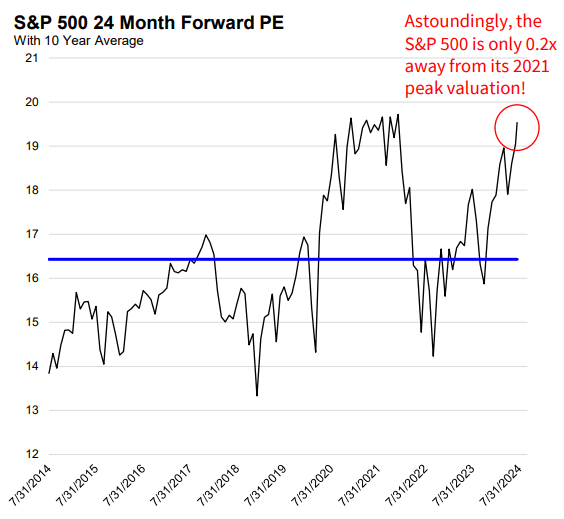

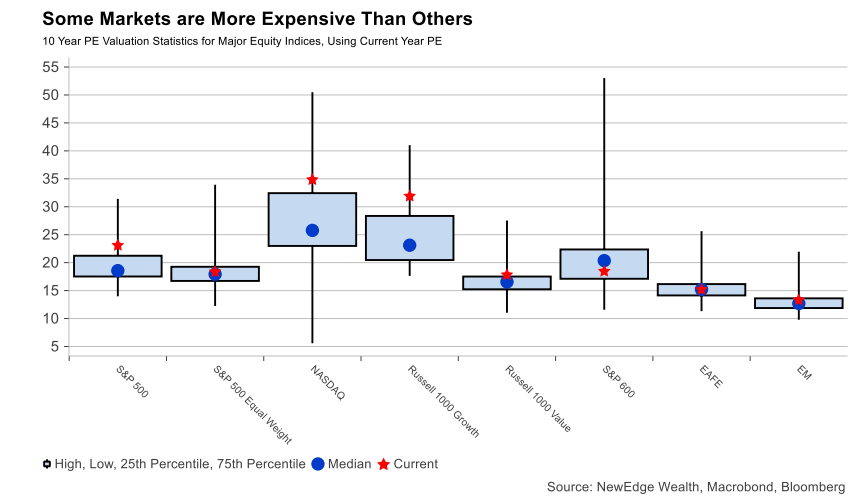

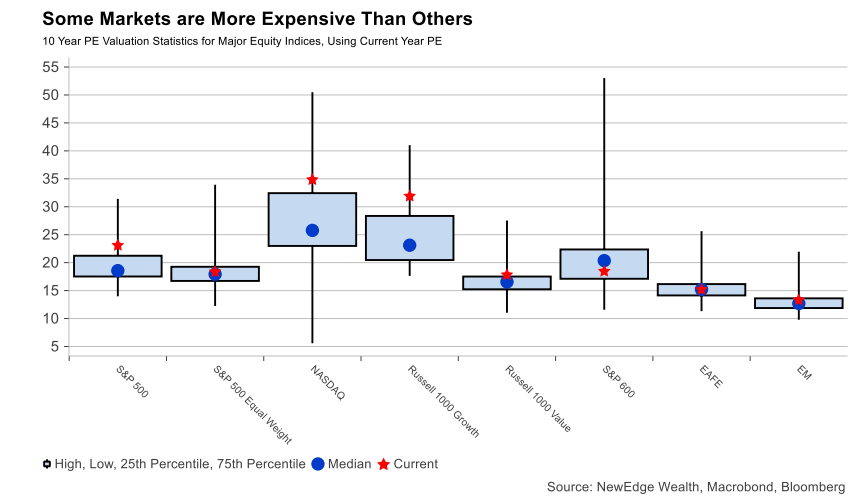

Newedgewealth: ¡Sorprendentemente, el SP500 está a solo 0,2 veces su valoración máxima de 2021!

Newedgewealth: Pero si se producen cambios importantes en el liderazgo, puede ser doloroso.

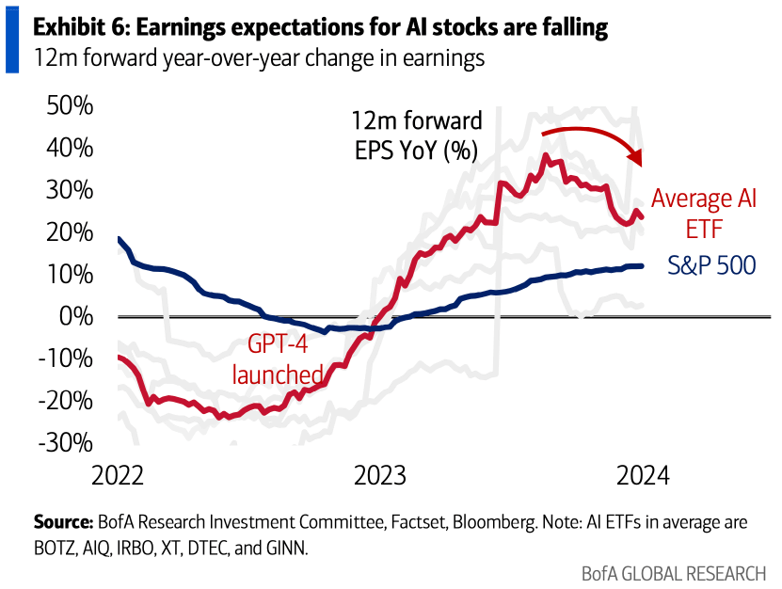

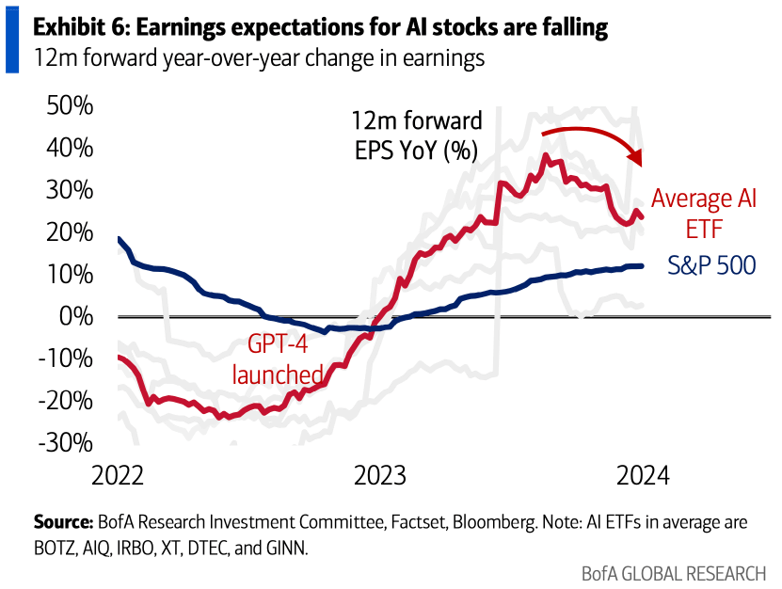

BofA: las expectativas de beneficios para las acciones de Inteligencia Artificial están cayendo.

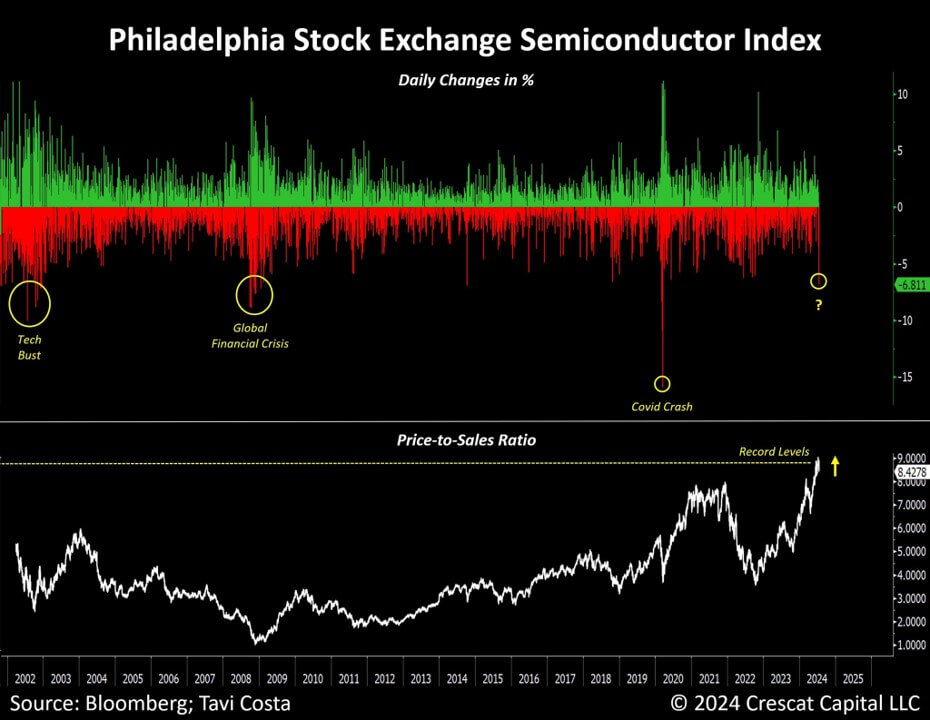

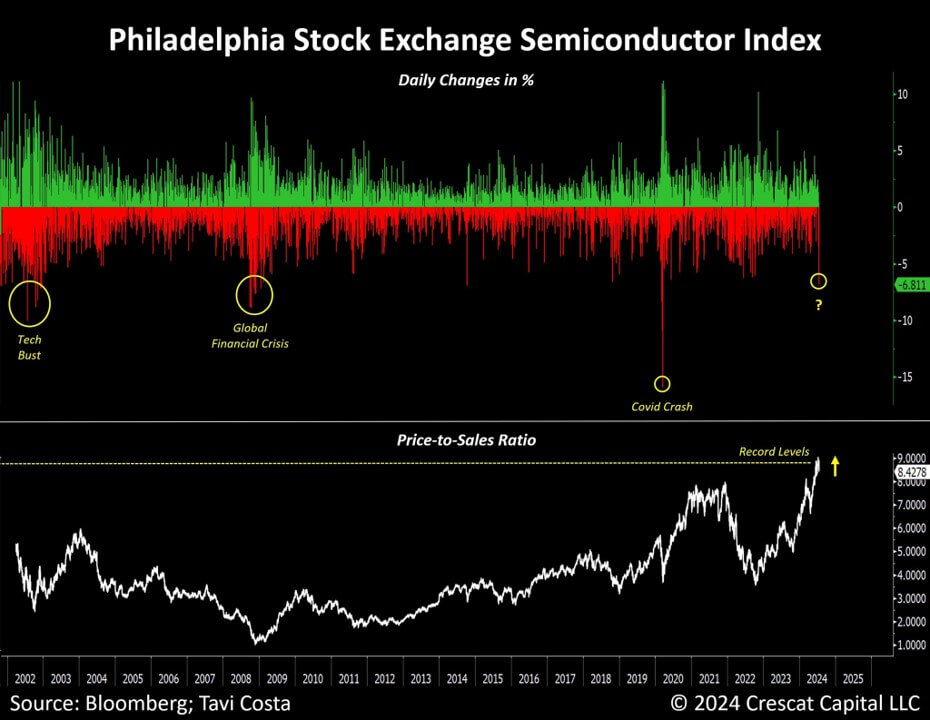

CrescatCapital: El riesgo ocurre rápidamente con estas valoraciones absurdas. Acabamos de ver la mayor liquidación en el índice SOX desde la crisis pandémica.

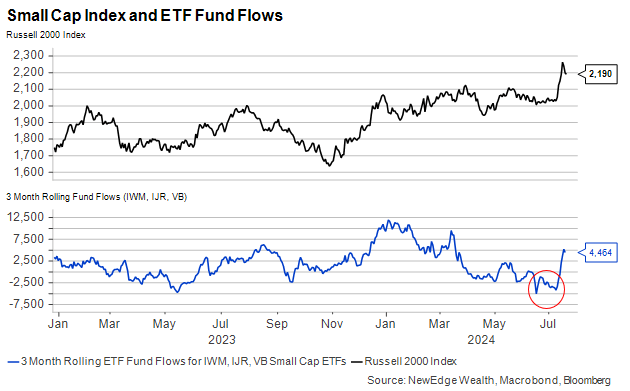

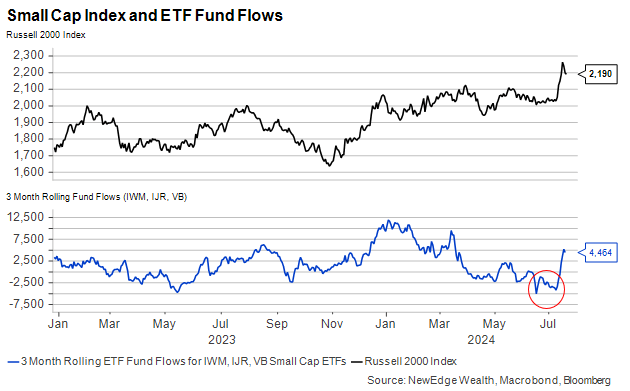

Evento inusual en las Small Caps

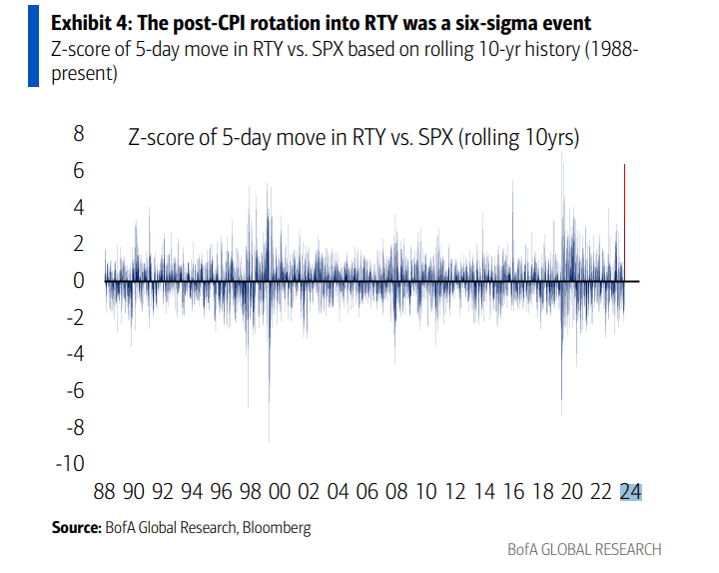

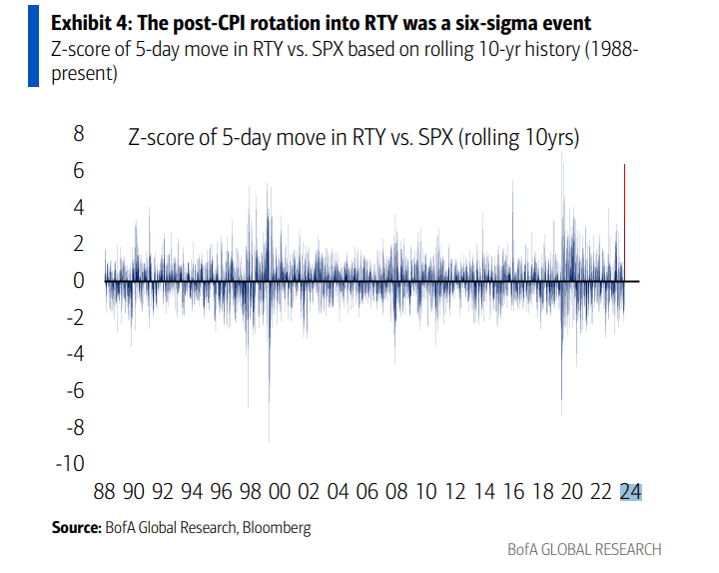

BofA: La rotación posterior al IPC hacia el Russell2000 fue un evento seis sigma.

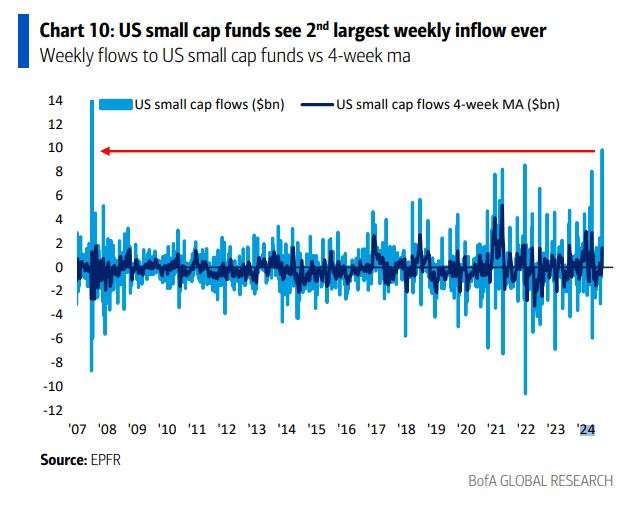

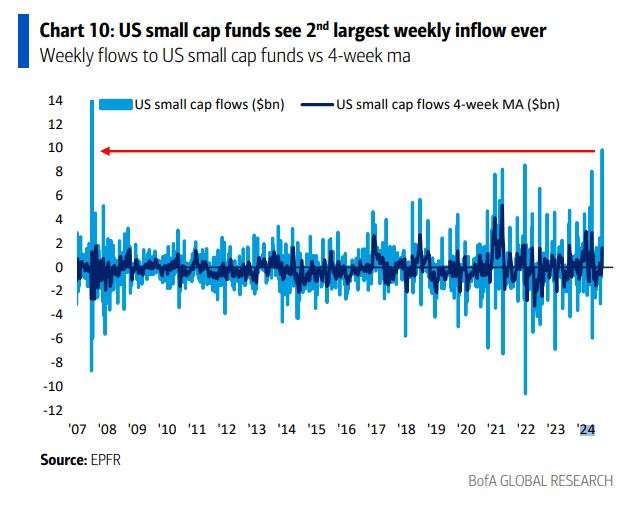

BofA: Los fondos de pequeña capitalización de EEUU registran la segunda entrada semanal más grande de la historia.

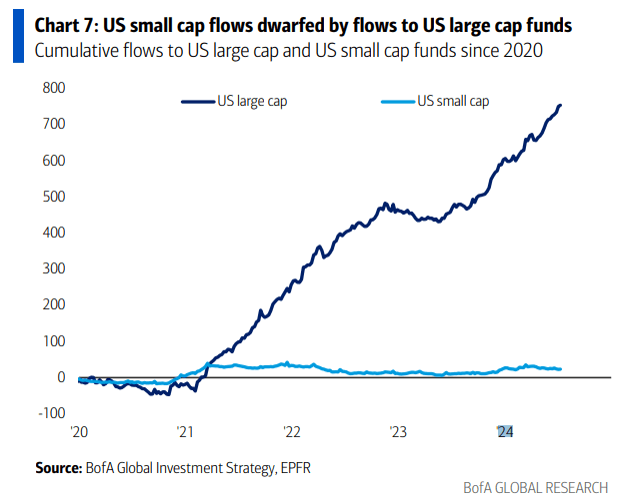

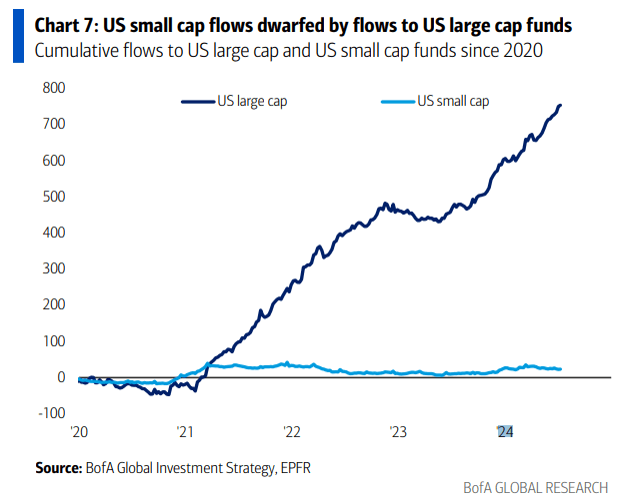

BofA: Los flujos de pequeña capitalización de EEUU eclipsan los flujos hacia fondos de gran capitalización. (desde el 2020)

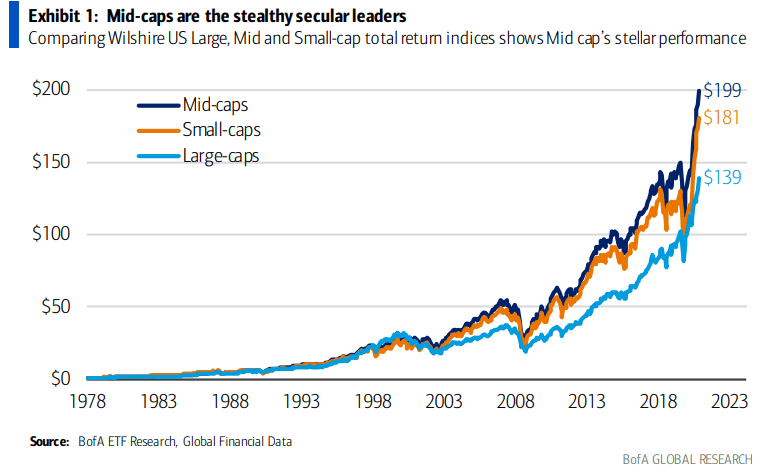

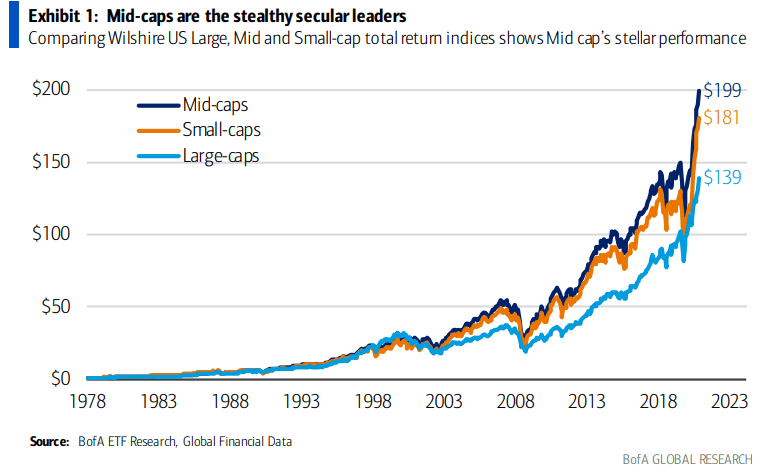

BofA: Las Mid-caps son las líderes seculares sigilosas.

Newedgewealth: Creemos que todavía hay margen para que el posicionamiento se normalice aún más en respuesta al movimiento reciente, dado el grado de infraponderación que muchos inversores tienen/tenían en el espacio de pequeña capitalización. Esto sugiere que podría haber más ventajas a corto plazo la pequeña capitalización, pero ¿qué sucederá después de que el posicionamiento se vuelva más equilibrado? ¿Puede continuar el liderazgo de pequeña capitalización?

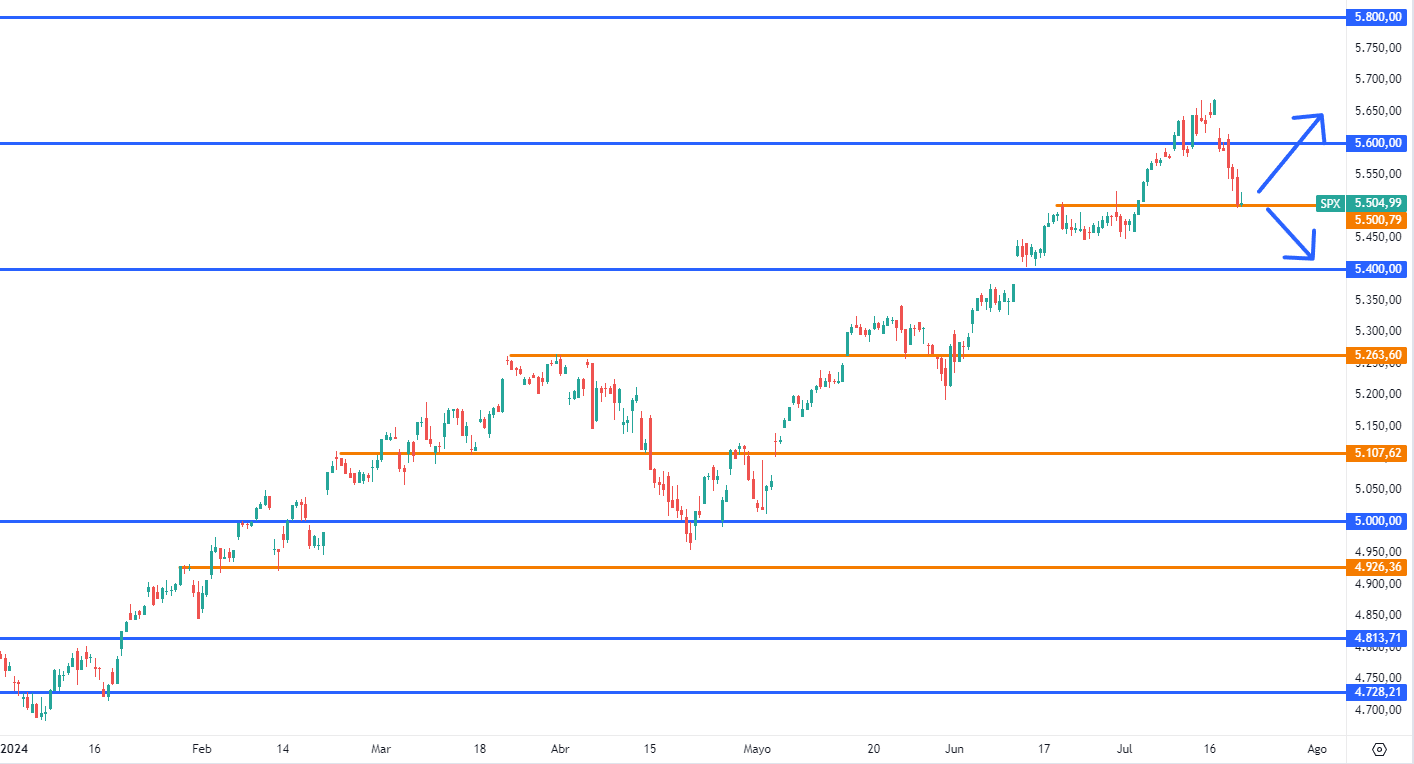

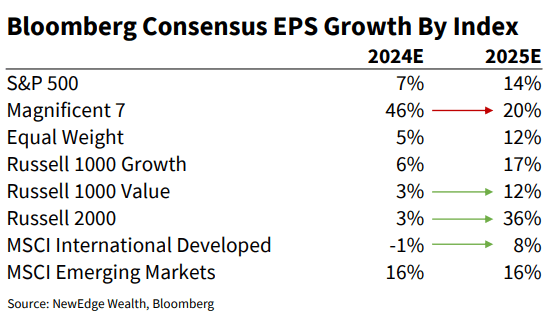

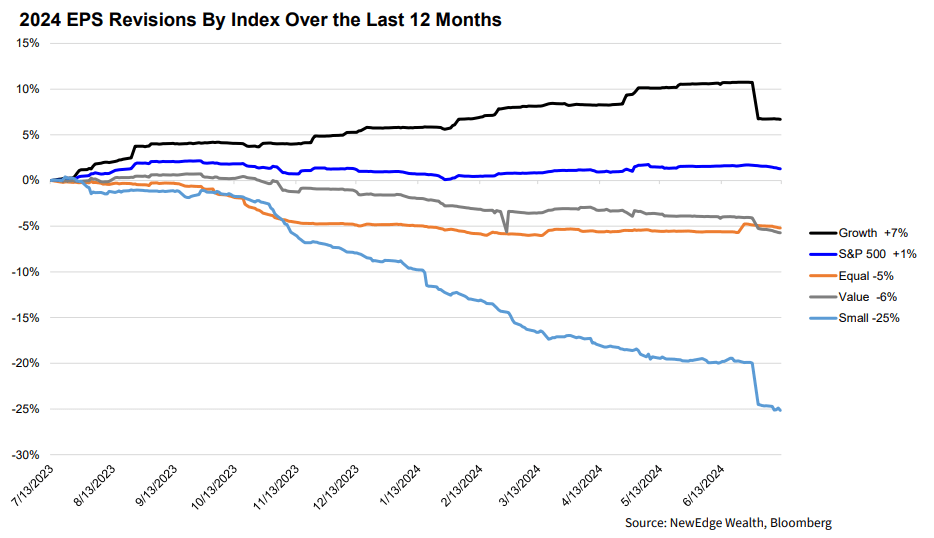

Newedgewealth: Pero pese a que se espera un crecimiento del 36% para los EPS de en 2025 por parte del Russell 2000, hay que recordar que estas se han revisado a la baja desde el 2023.

¿Dónde invertir?

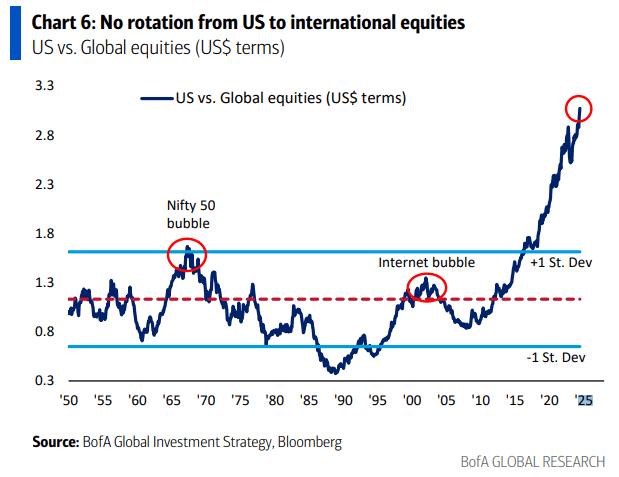

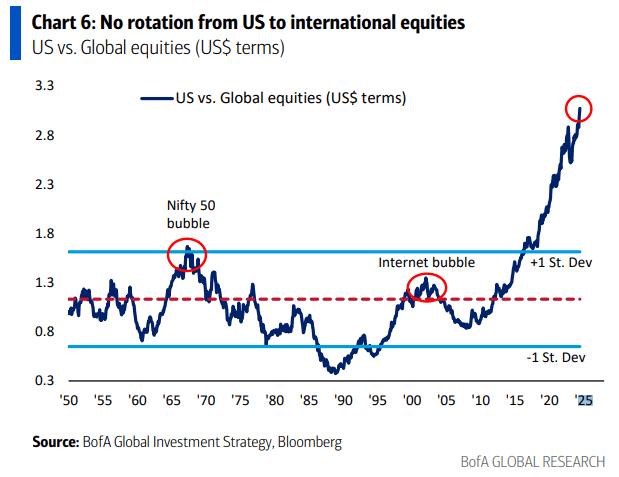

BofA: No hay rotación de acciones estadounidenses a internacionales

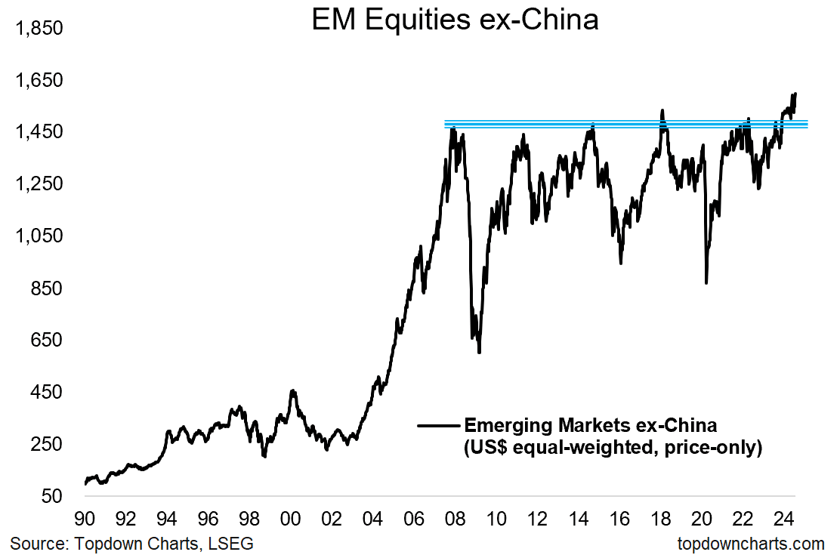

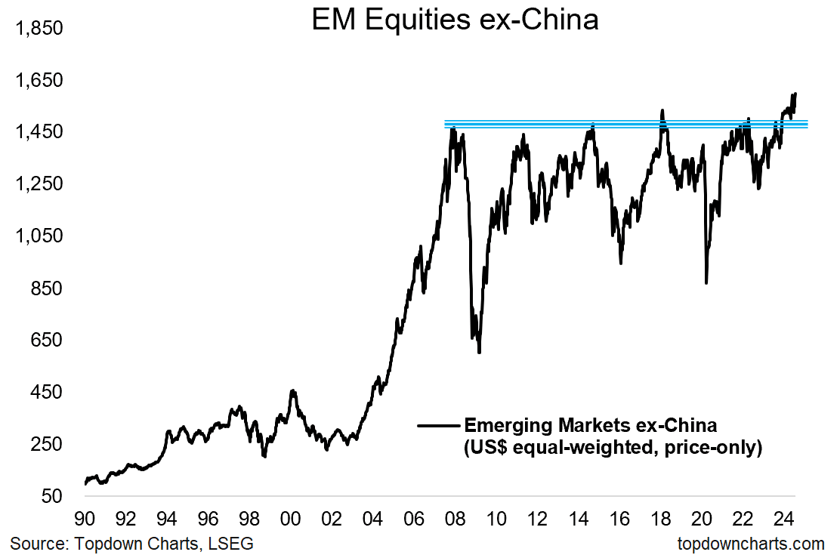

TopDownCharts: Las acciones de mercados emergentes, excluidas las de China, están experimentando una importante ruptura alcista.

Newedgewealth: algunos mercados son más caros que otros. Actual vs promedio 10 años.

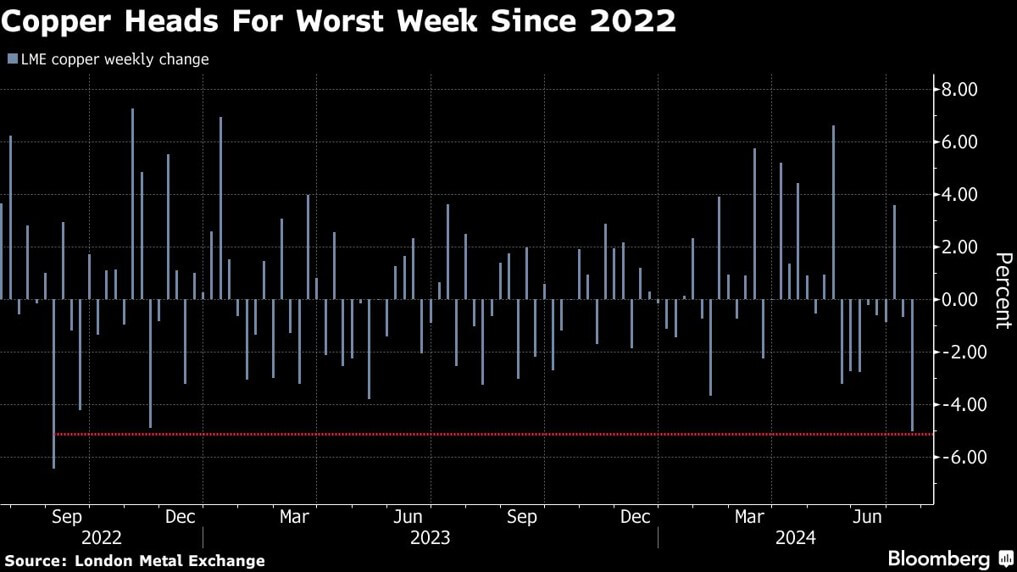

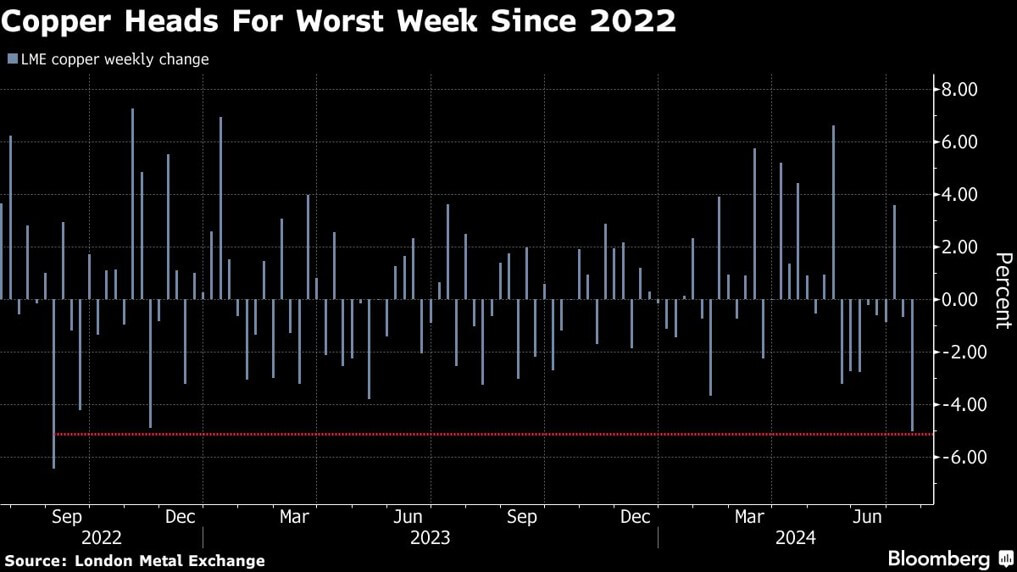

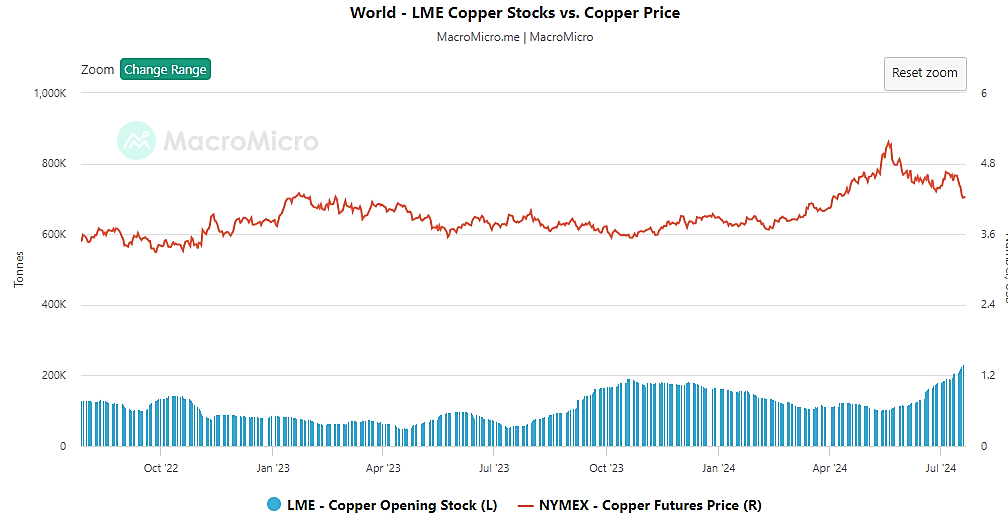

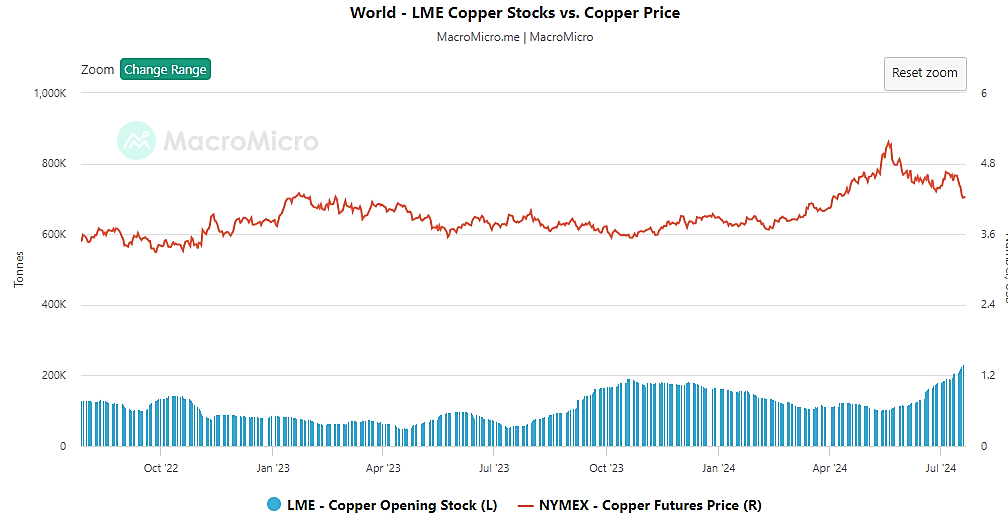

Bloomberg: El cobre se encaminaba a su peor pérdida semanal desde 2022 y el mineral de hierro extendió una caída hacia los 100 dólares por tonelada, ya que una reunión de política en China no logró establecer más estímulos para apuntalar la demanda de metales. Los precios del cobre han retrocedido desde el récord alcanzado en mayo debido a las preocupaciones sobre la fortaleza de la demanda en China.

Bloomberg: en señal de una demanda débil, los inventarios mundiales de cobre se han disparado en los últimos meses. Las reservas en los almacenes que monitorea la Bolsa de Metales de Londres se han más que duplicado desde mediados de mayo hasta alcanzar el nivel más alto desde septiembre de 2021.

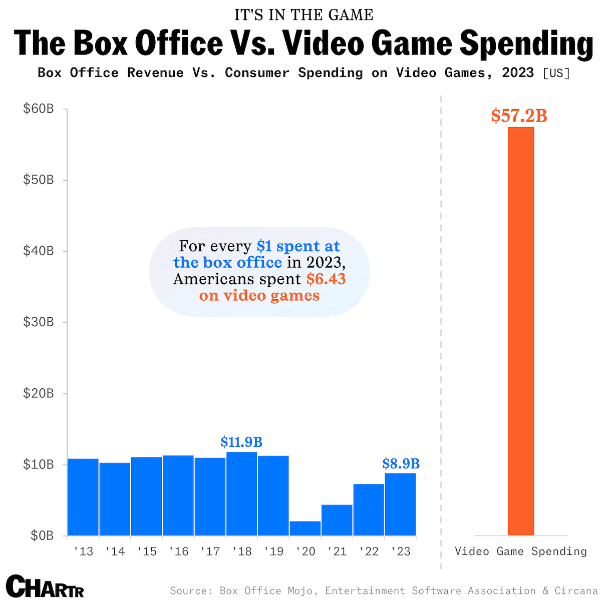

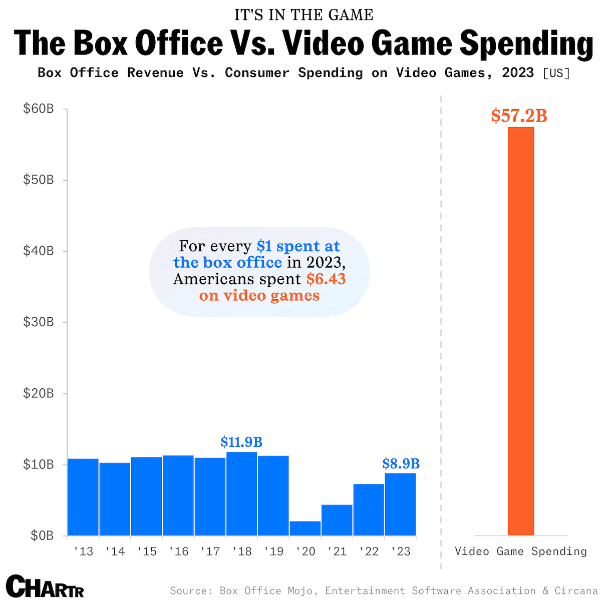

Chartr: por cada dólar gastado en los cines estadounidenses el año pasado, la industria de los videojuegos recaudó más de $6.

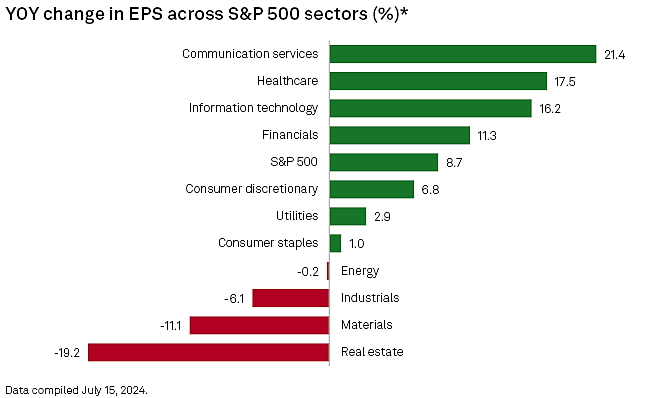

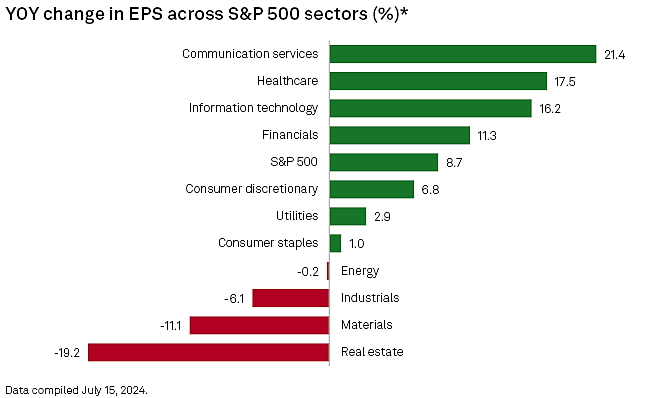

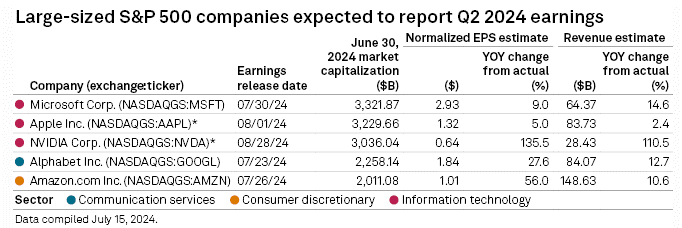

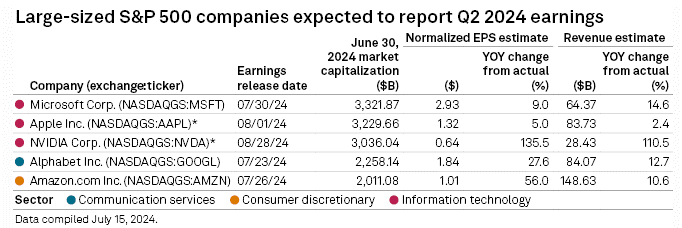

SPGlobal Market Intelligence: Se pronostica que la mayoría de los sectores del SP500 registrarán ganancias por acción en el segundo trimestre en comparación con el año anterior. El crecimiento de los EPS para el SP500 será del 8.7% con respecto al año anterior.

SPGlobal Market Intelligence: NVIDIA Corp. está lista para registrar la mayor ganancia anual de ganancias por acción entre las cinco empresas más grandes del SP500.

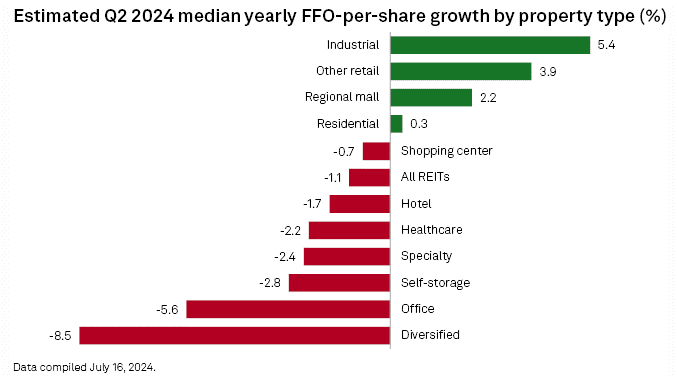

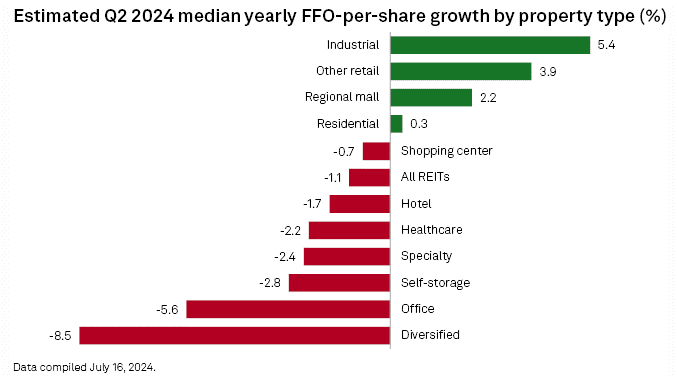

SPGlobal Market Intelligence: Se estima que los fondos de operaciones (FFO) tengan una caída de -1.1% con respecto al año anterior. Los REIT diversificados y de oficinas predicen las mayores caídas interanuales.

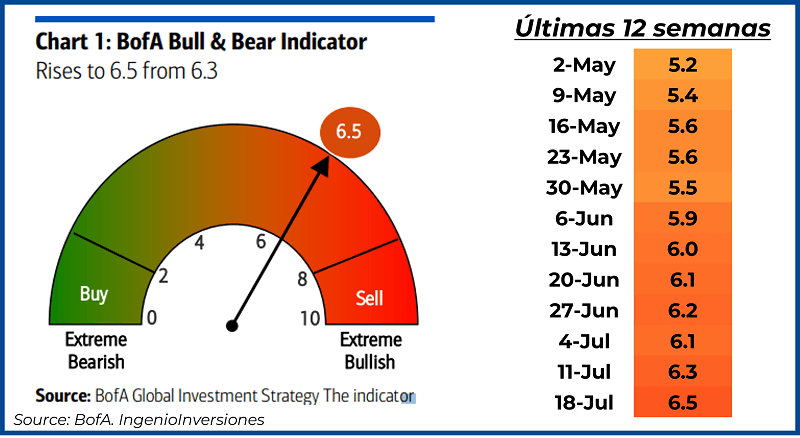

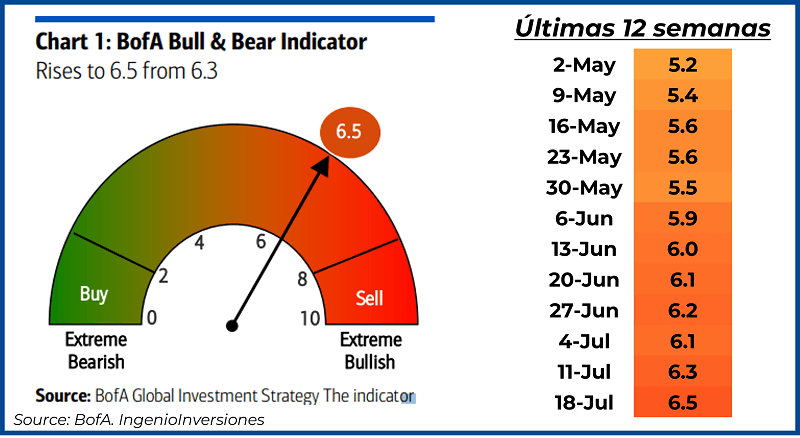

Para terminar esta sección, el indicador Bull&Bear del BofA, sube a 6.5 (Nivel no visto desde marzo).

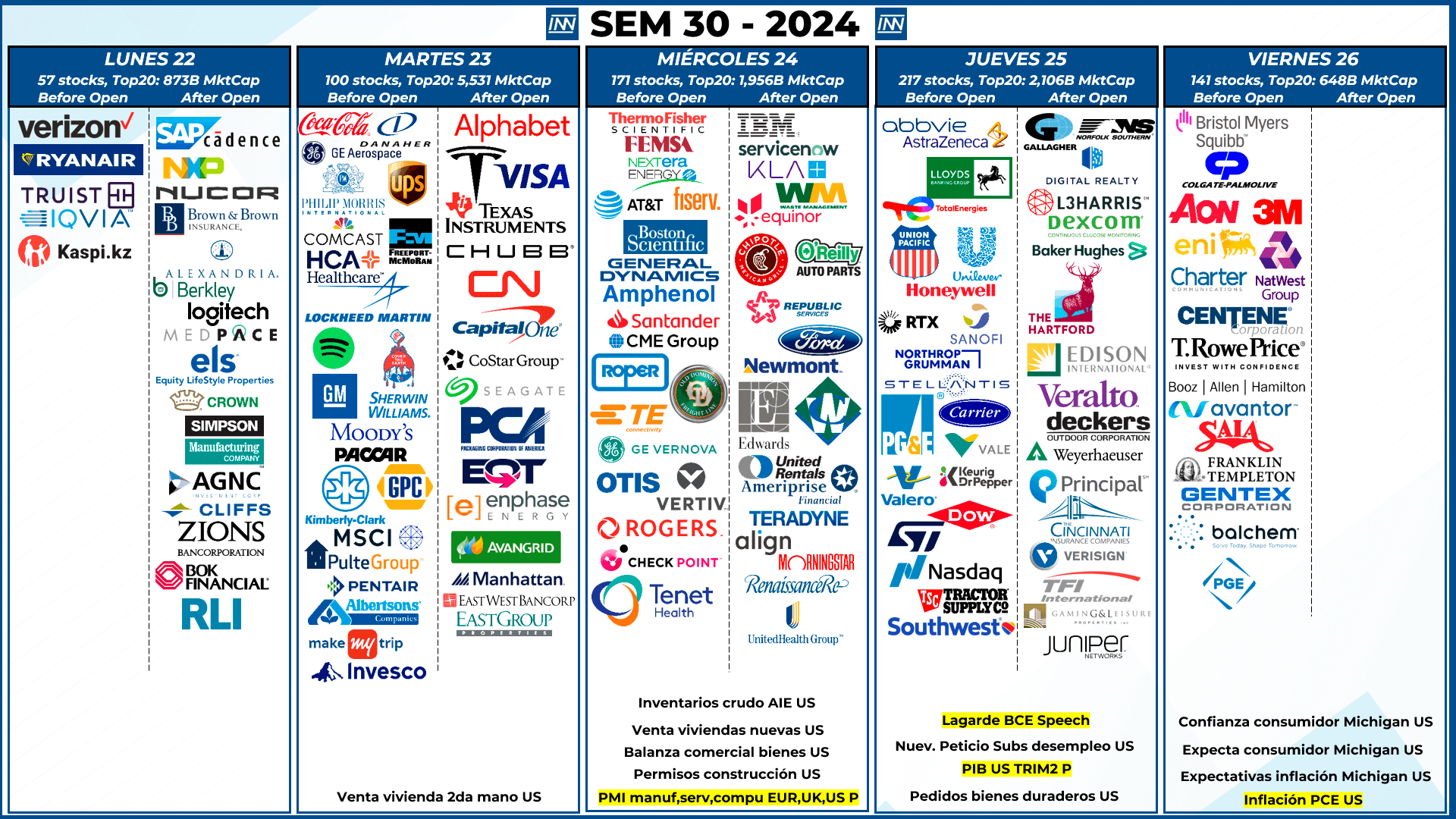

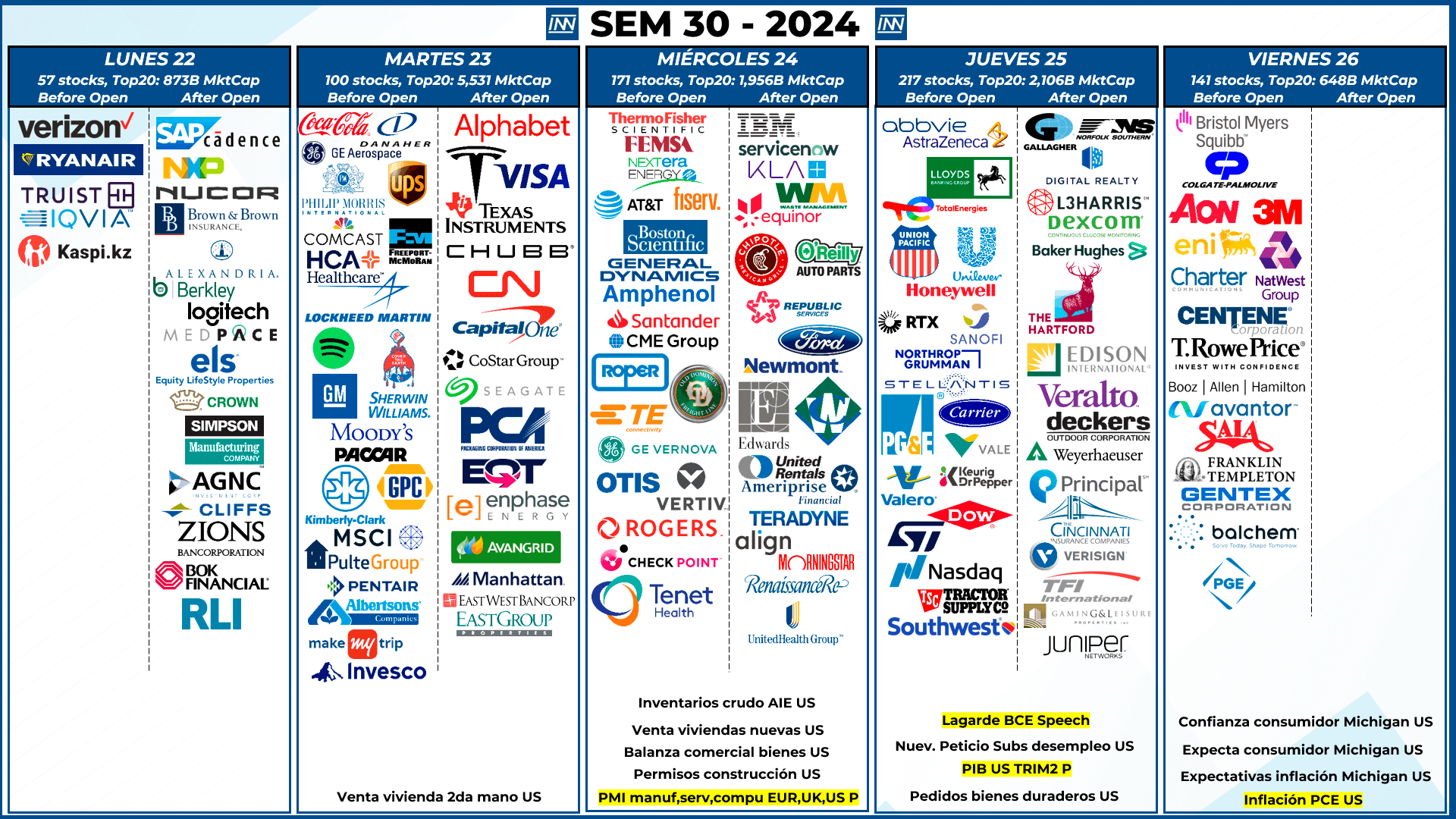

Resultados Trimestrales y Datos Macro

- Resultados Trimestrales: Esta semana tenemos a GOOGL y TSLA, y muchas otras empresas más. La volatilidad está garantizada.

- Datos Macro: A nivel macro el día más importante para EEUU será el día jueves con el dato del PIB y el viernes con el dato de inflación PCE, sin embargo, también tenemos PMIs que nos dirán como va la economía de los EEUU.

EPS estimados de empresas seleccionadas para la siguiente semana:

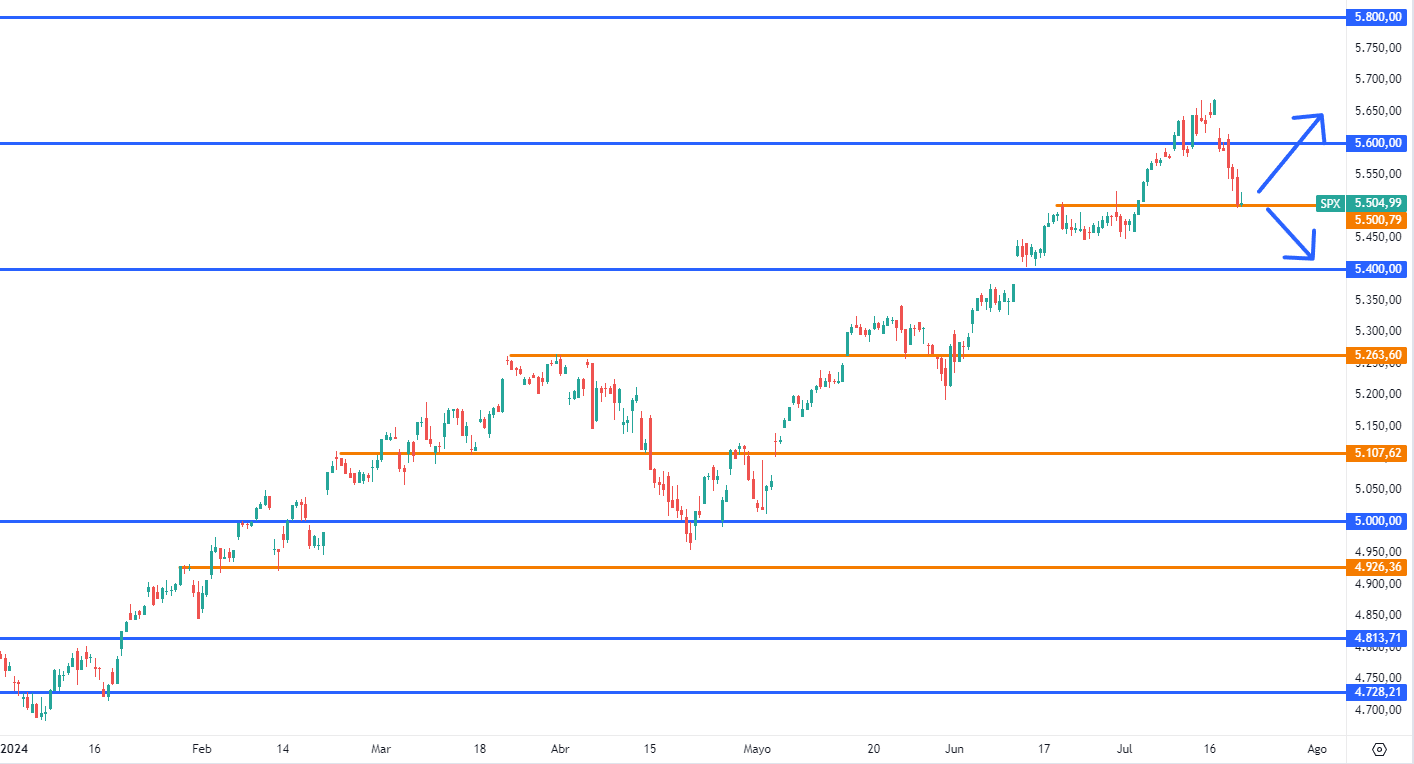

Análisis técnico del SP500

Como se indicó la semana previa una correción debía llegar en algún momento, y el nivel más adecuado para este plazo eran los 5,500, y el SP500 con gran perfección logro el nivel objetivo. Para esta semana, con todos los eventos que tenemos será complicado definir un tendencia clara, sin embargo están los niveles 5600 al alza y 5400 a la baja.