NVIDIA lo vuelve a hacer!

SEM 22 – 2024

NVIDIA lo vuelve a hacer!

Nvidia (NVDA): Cerró la semana con un rendimiento de +13.54%

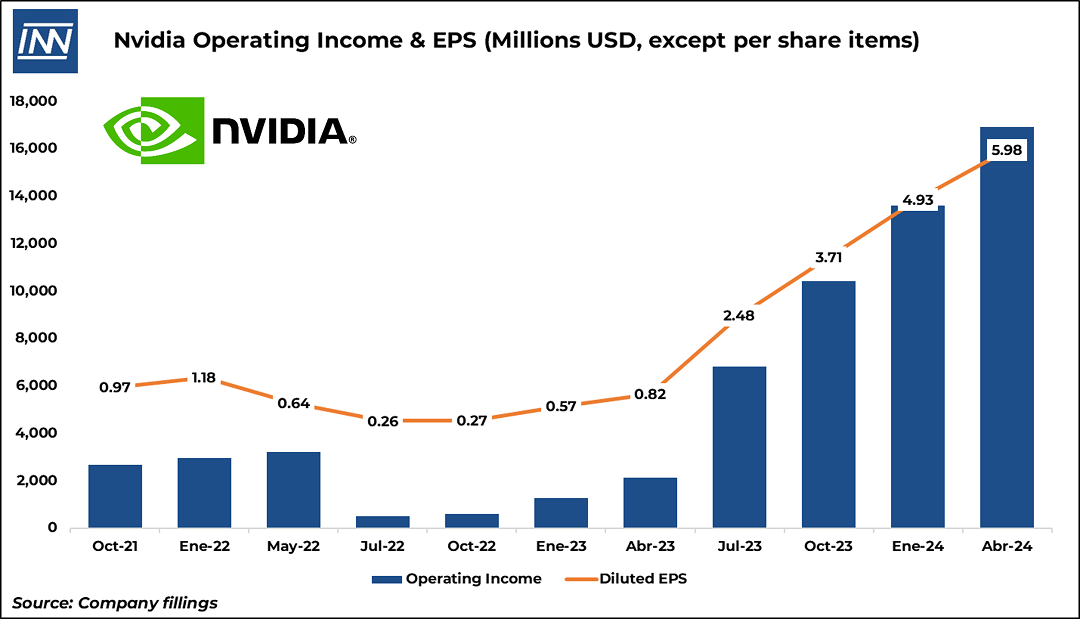

- Ingresos: 26.040 millones de dólares frente a los 24.650 millones de dólares esperados por LSEG

- EPS: $6,12 ajustados frente a $5,59 ajustados, según las estimaciones de consenso de LSEG.

- Categoría de centros de datos aumentó un 427% respecto al trimestre del año anterior a 22.600 millones de dólares en ingresos.

- Lo más destacado de este trimestre fue el anuncio de Meta de Lama 3, su último modelo de lenguaje grande que utilizaba 24.000 GPU H100.

- Los grandes proveedores de nube representan aproximadamente el 40% de los ingresos del centro de datos de Nvidia.

- Para el 2do trimestre del año fiscal del 2025 se esperan unos ingresos de 28 mil millones de dólares, +- 2%.

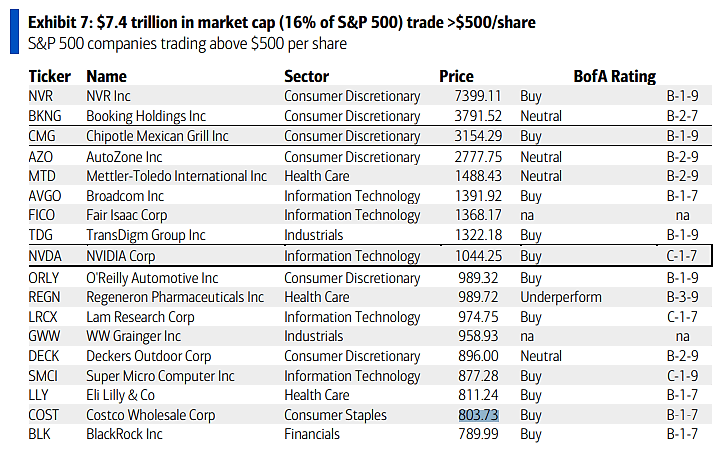

- NVDA Anuncia un stock Split 10-1.

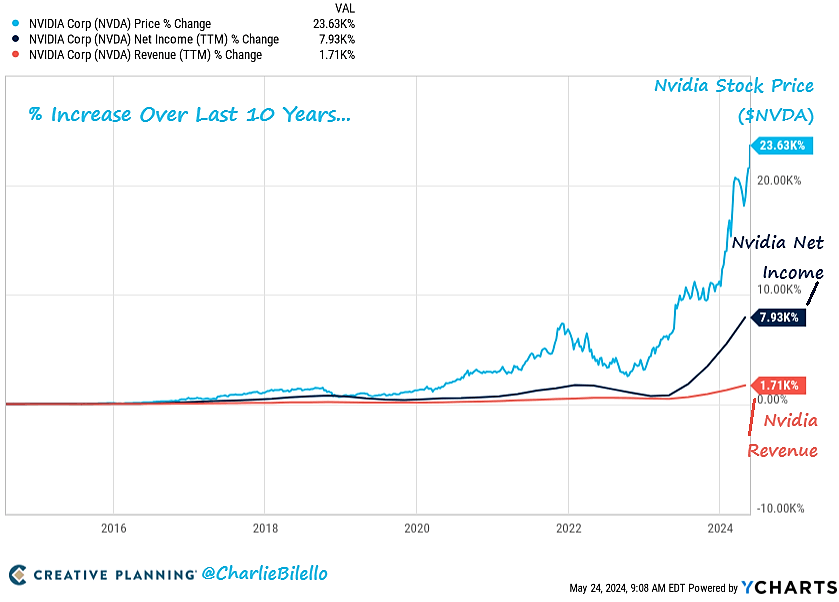

Creative Planning: % de aumento en los últimos 10 años…

- Ingresos de Nvidia: +1,710%

- Ingresos netos de Nvidia: +7,930%

- Precio de las acciones de Nvidia: +23,630%

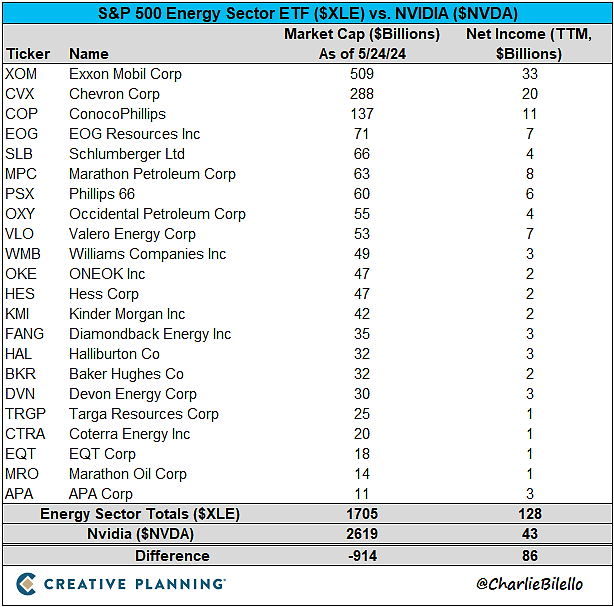

Creative Planning: Con 2.6 billones de dólares, la capitalización de mercado de Nvidia es ahora más de 900 mil millones de dólares más alta que la de todas las empresas del sector energético del S&P 500 juntas. Los ingresos netos del sector energético son de 128 mil millones de dólares frente a 43 mil millones de dólares de Nvidia.

BofA: 7,4 billones de dólares de capitalización bursátil (16% del S&P 500) cotizan a más de 500 dólares por acción.

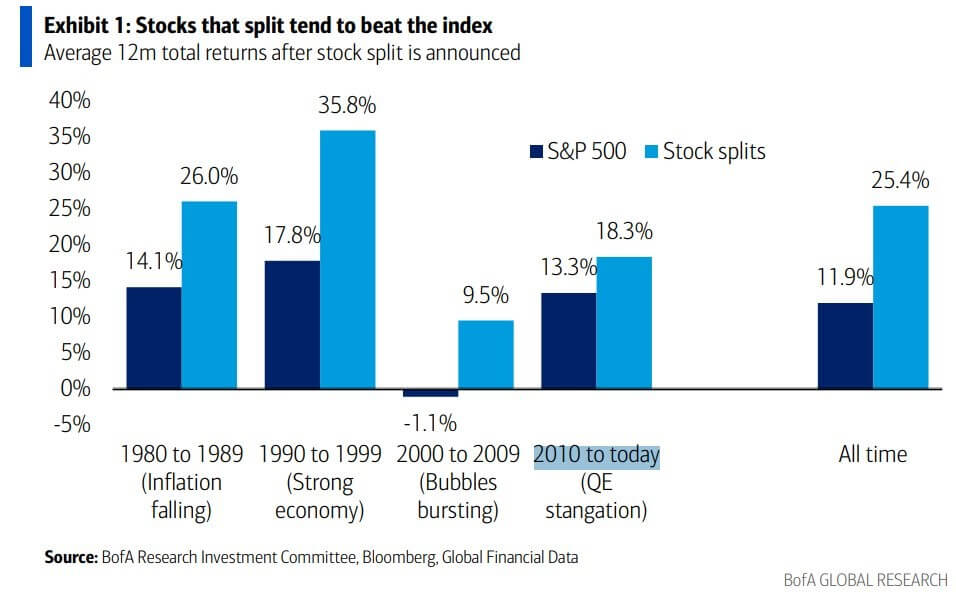

BofA: Las acciones que hacen un Split (se dividen) tienden a superar el índice. Y esto sucede en cualquier régimen del mercado.

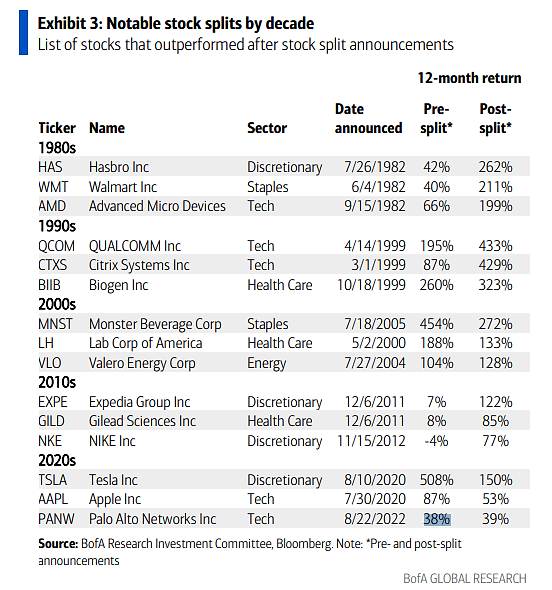

BofA: lista de acciones que tienen un rendimiento superior después del anuncio de un Split.

Algunos datos macro

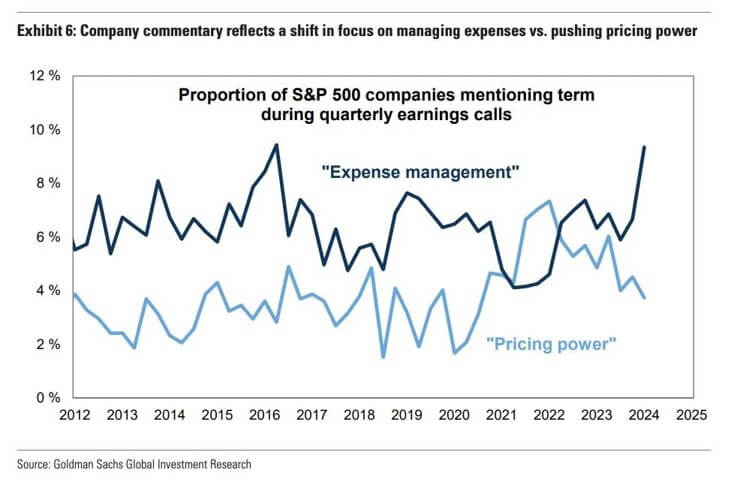

GS: Los comentarios de la empresa reflejan un cambio de enfoque en la gestión versus el impulso del poder de fijación de precios.

ChartStorm: La opinión optimista sería que las empresas están pensando en formas de utilizar la IA y las nuevas tecnologías para mejorar la eficiencia y reducir los costos. La visión pesimista sería que es una señal de advertencia y un preludio a una reducción indiscriminada de costos y una desaceleración económica. La visión realista es probablemente que a medida que la inflación baja, eso significa un menor crecimiento nominal, un menor crecimiento de las ventas y, por lo tanto, para lograr el mismo crecimiento de las ganancias es necesario tirar más fuerte de la palanca del margen de beneficio reprimiendo los costos.

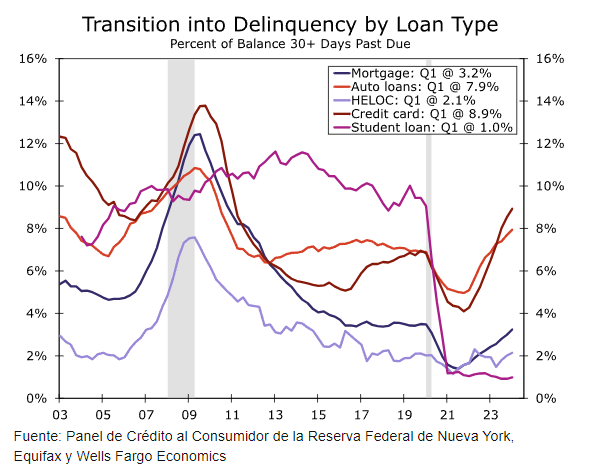

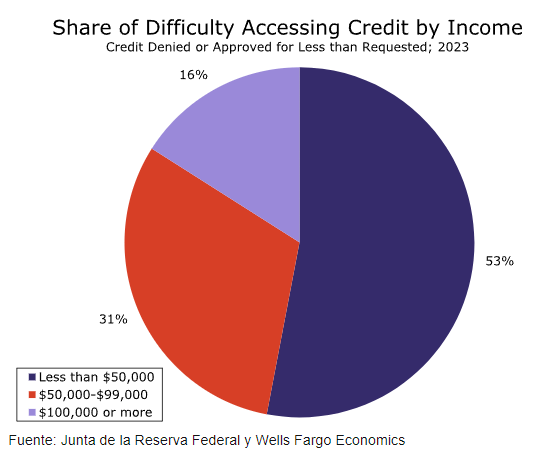

WFC: Para toda la deuda, fuera de los préstamos estudiantiles, las tasas de morosidad han aumentado constantemente después de alcanzar mínimos históricos en 2021. Esta tendencia continuó durante el primer trimestre de 2024, con tasas de transición hacia la morosidad aumentando para todos los productos. Los préstamos con tarjetas de crédito, en particular, han experimentado mayores tasas de morosidad.

WFC: Los datos de la FED de Nueva York revelan que los hogares de bajos ingresos en particular tienen dificultades para pagar sus préstamos de tarjetas de crédito. Aproximadamente un tercio de los saldos que pasaron a ser morosos durante el año pasado procedían de “prestatarios al máximo”, o prestatarios que utilizaron el 90% o más de su límite de crédito.

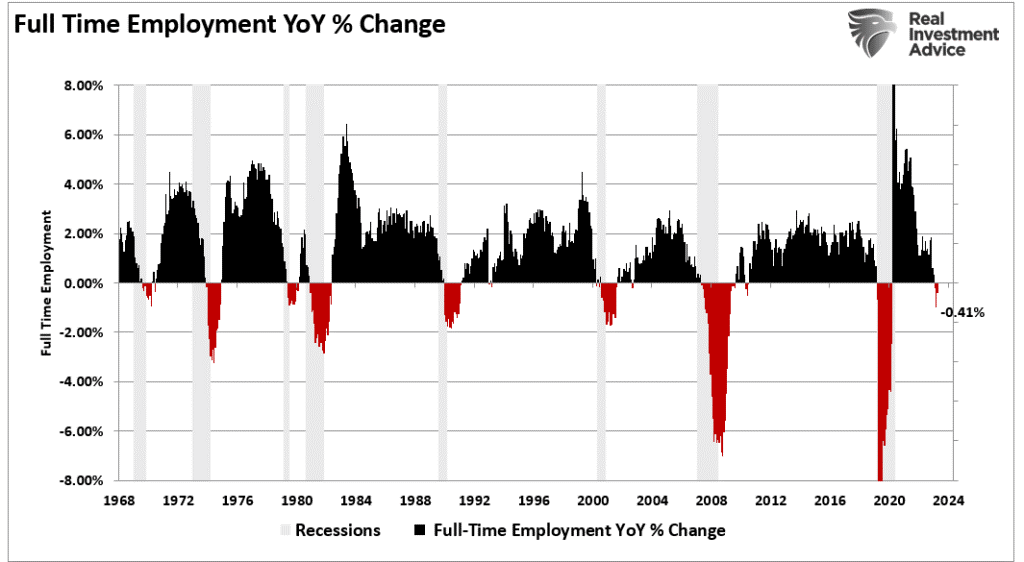

RIA: sin empleo es difícil aumentar aún más el consumo económico. En particular, si bien contamos el empleo a tiempo parcial, esos empleos no proporcionan los salarios y beneficios del empleo a tiempo completo para mantener a una familia. No sorprende que un indicador clave de todas las recesiones anteriores haya sido la reversión del empleo a tiempo completo.

¿Dónde invertir?

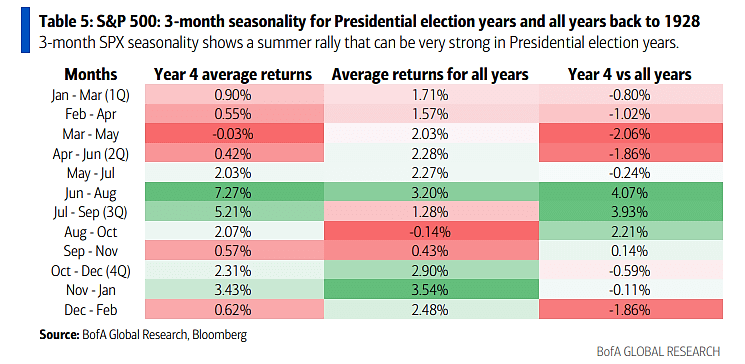

BofA: La estacionalidad del SPX de 3 meses muestra un repunte en verano que puede ser muy fuerte en años de elecciones presidenciales. Ojo con los meses que se vienen de Junio a Agosto.

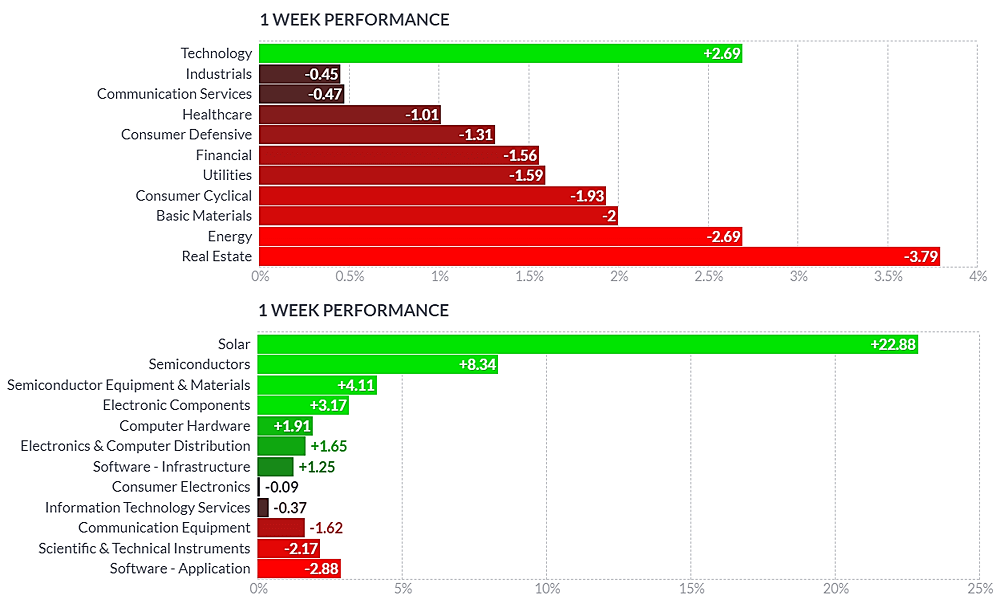

Las empresas de semiconductores no han sido el mejor rendimiento de la semana anterior…

Puntos que impulsaron acciones específicas del la industria de energía solar.

- UBS elevó su precio objetivo de First Solar a 270, desde 252. “La tecnología única de FSLR está idealmente situada para dos de los temas estructurales actuales más importantes: el crecimiento de la demanda de electricidad impulsado por la IA y el creciente proteccionismo estadounidense”

- SunPower anunció que comenzaría a ofrecer el TSLA Powerwall 3 de Tesla como parte de su cartera de productos.

Puntos a largo plazo por los que apostar en la energía solar:

- El principal organismo industrial de las empresas solares de China (LA Asociación de la Industria Fotovoltaica de China, CPIA), pidió a sus miembros luchar contra la “competencia maliciosa de precios bajos” que ha hecho bajar los precios de los productos solares. Esta iniciativa tiene como objetivo crear un entorno de precios más sostenible para las empresas de energía solar, lo que potencialmente conducirá a márgenes de beneficio más saludables.

- Biden anunció planes para aumentar los aranceles sobre las células solares importadas de China, elevándolos del 25% al 50%, medida tiene como objetivo abordar las preocupaciones de que China haya estado utilizando prácticas desleales para dominar la cadena de suministro solar global.

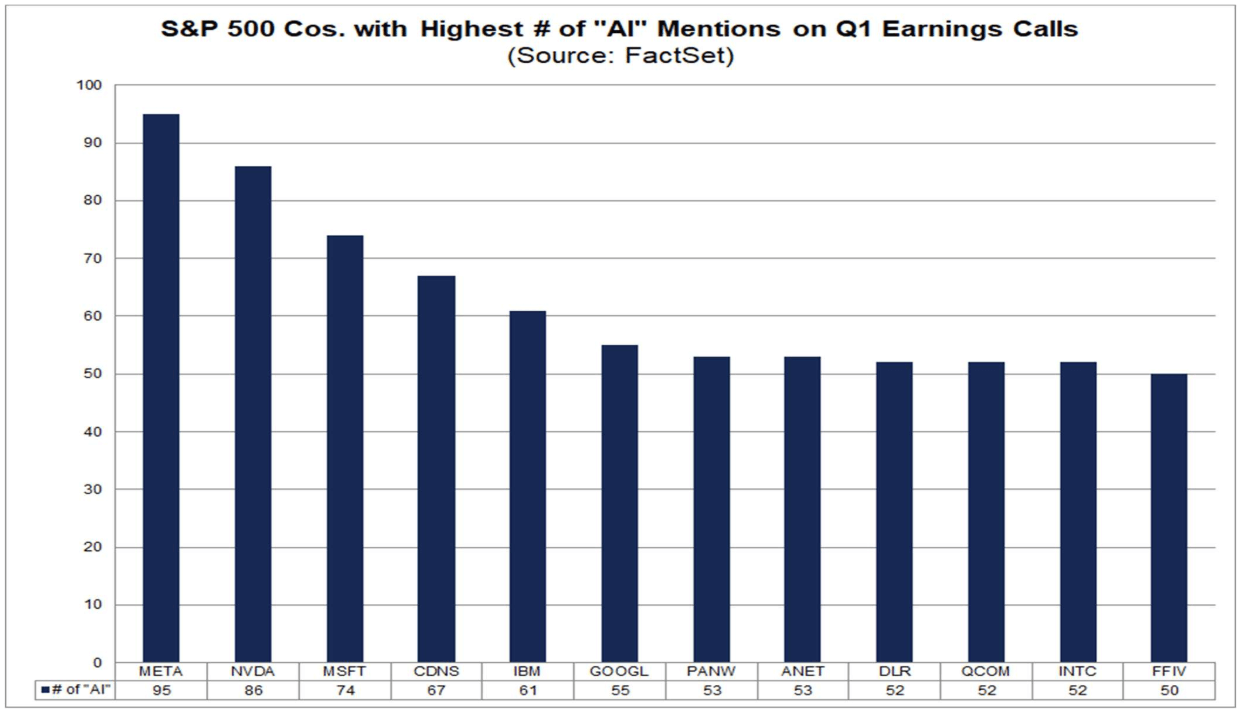

FactSet: las empresas que más mencionaron “AI” en los Earnings calls del Q1 2024.

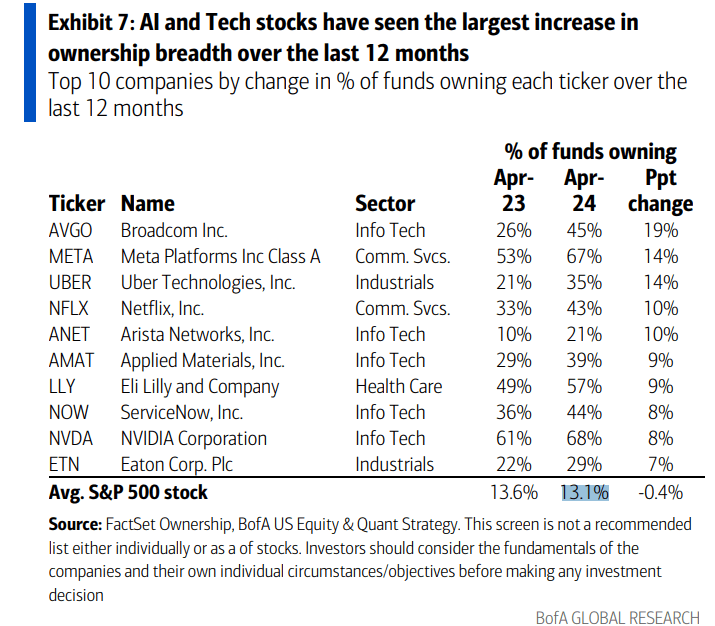

BofA: Las acciones de IA y tecnología han experimentado el mayor aumento en la propiedad, por parte de los fondos, en los últimos 12 meses.

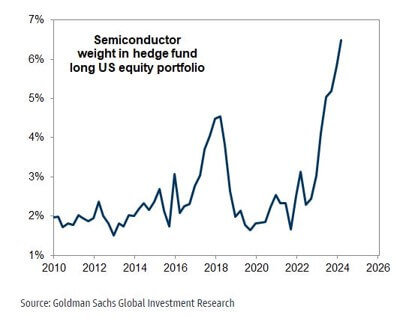

GS: Los fondos de cobertura tienen acciones de semiconductores muy largas

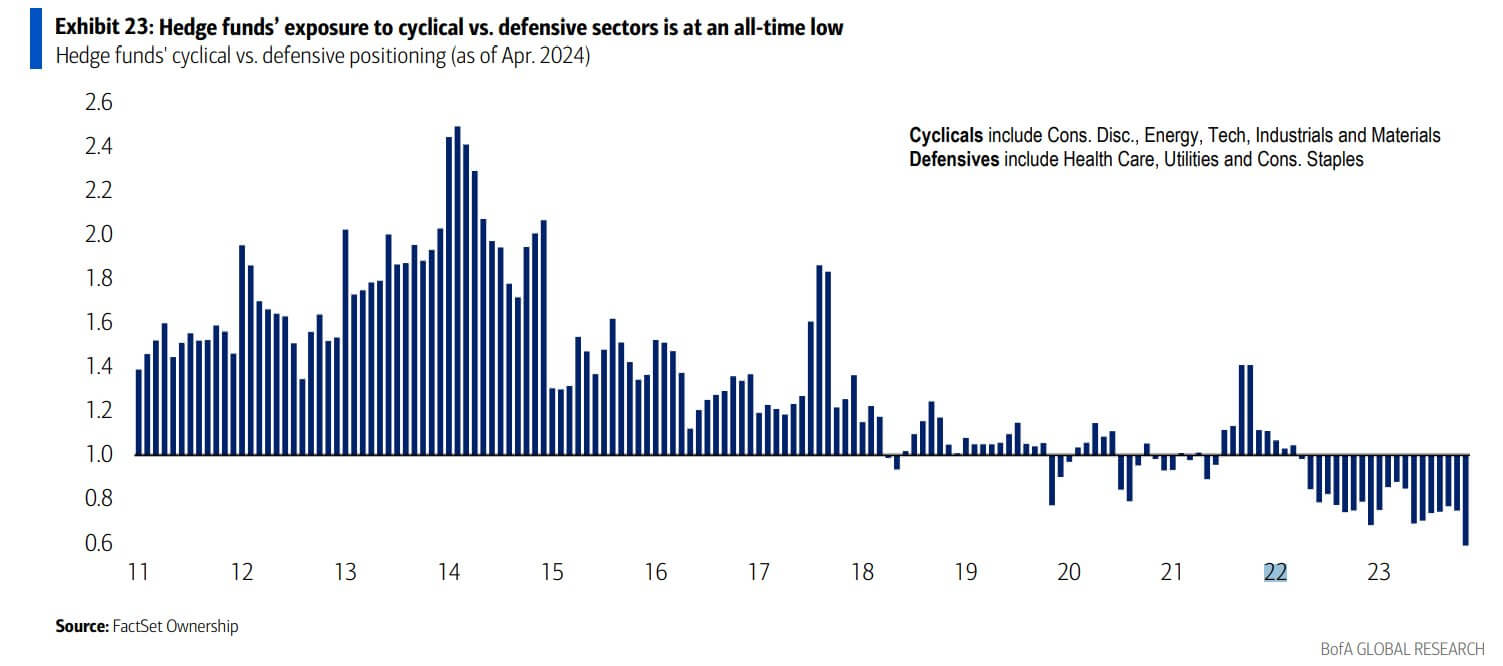

BofA: La exposición de los fondos de cobertura a sectores cíclicos versus defensivos está en su punto más bajo histórico.

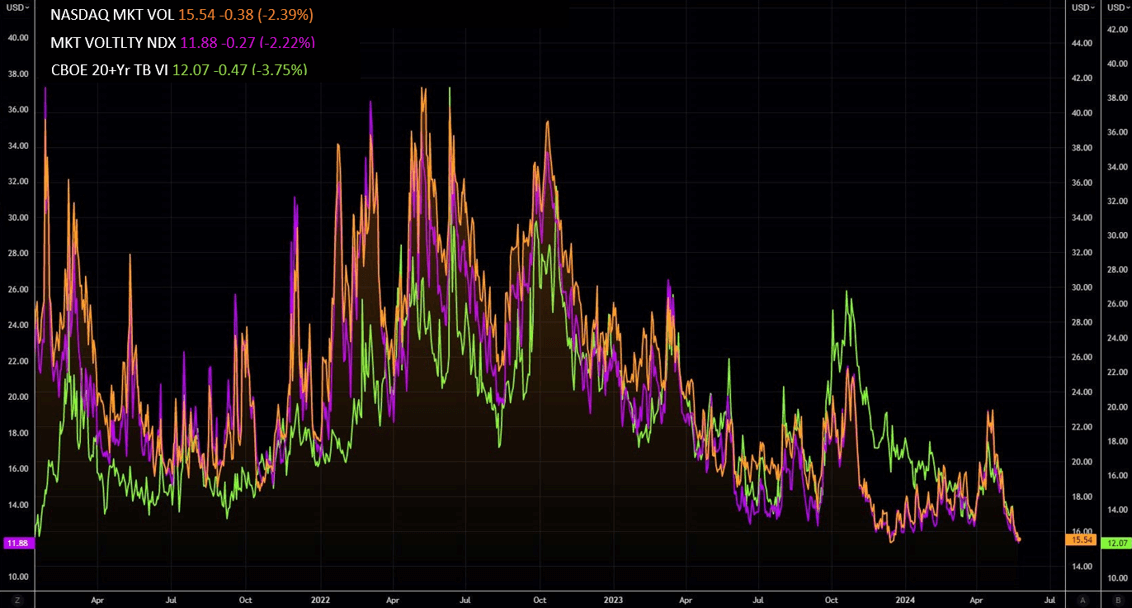

Pennmutualam: El Índice de Volatilidad (VIX) de la Bolsa de Opciones de Chicago (CBOE) + el índice de volatilidad del mercado CBOE NASDAQ (VXN) + el índice de volatilidad de ETF de bonos del tesoro de más de 20 años de CBOE (VXTLT), son buen indicador de las condiciones más eufóricas que estamos experimentando actualmente, lo que lleva a un resurgimiento del comercio de opciones especulativas y a la segunda venida de la tontería del frenesí de las acciones meme de 2021.

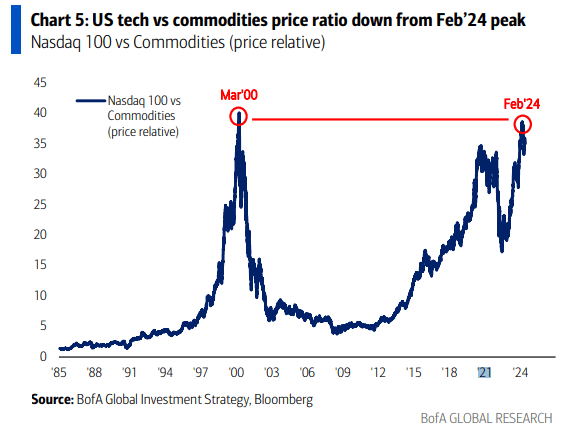

BofA: La relación entre los precios de la tecnología y las materias primas de EEUU cae desde el pico del 24 de febrero.

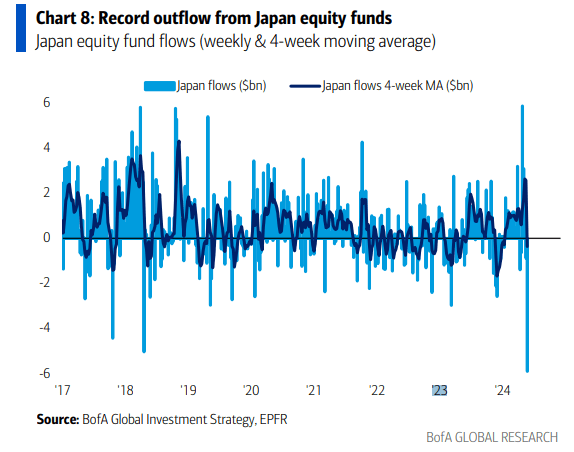

BofA: mayor salida semanal jamás registrada en los fondos de acciones de japón.

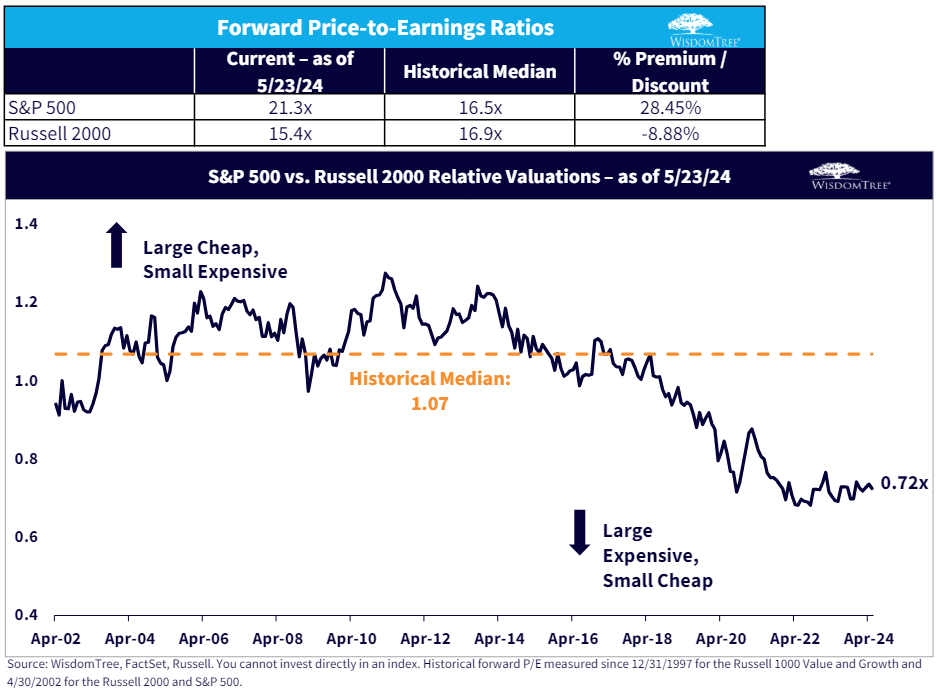

WisdomTree: Sp500 vs Russell 2000. Las empresas más pequeñas cotizan un descuento del 8.88% frente a su promedio histórico desde 1997.

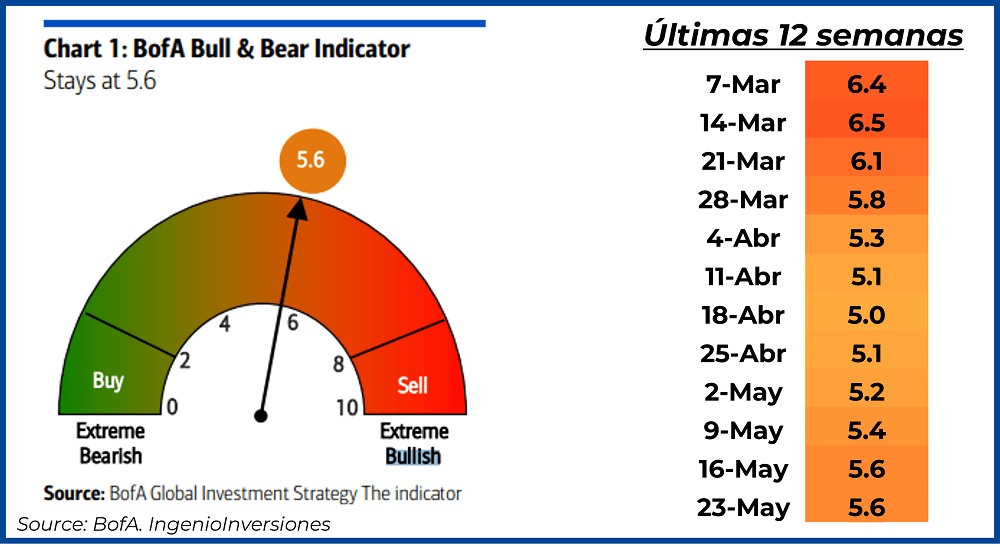

Para terminar esta sección, el indicador Bull&Bear del BofA, se mantiene en 5.6.

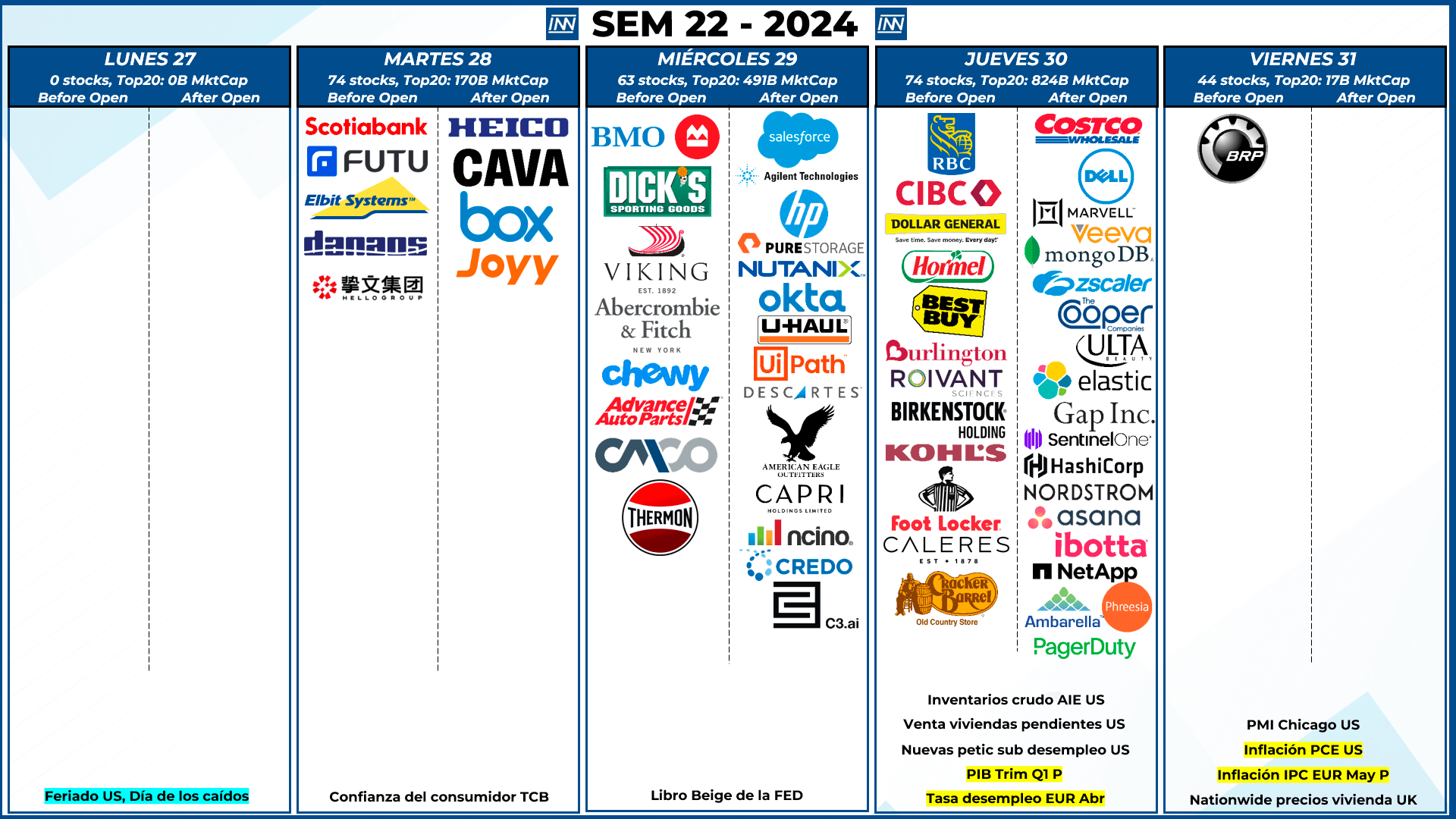

Resultados Trimestrales y Datos Macro

- Resultados Trimestrales: esta semana no tenemos empresas que mueven los mercados, pero hay una lista enorme de empresas esperadas: COST, CRM, HP

- Datos Macro: El dato más importante para EEUU llega el día viernes con el dato el inflación PCE, un día antes tenemos el dato del PIB, aún en preliminar.

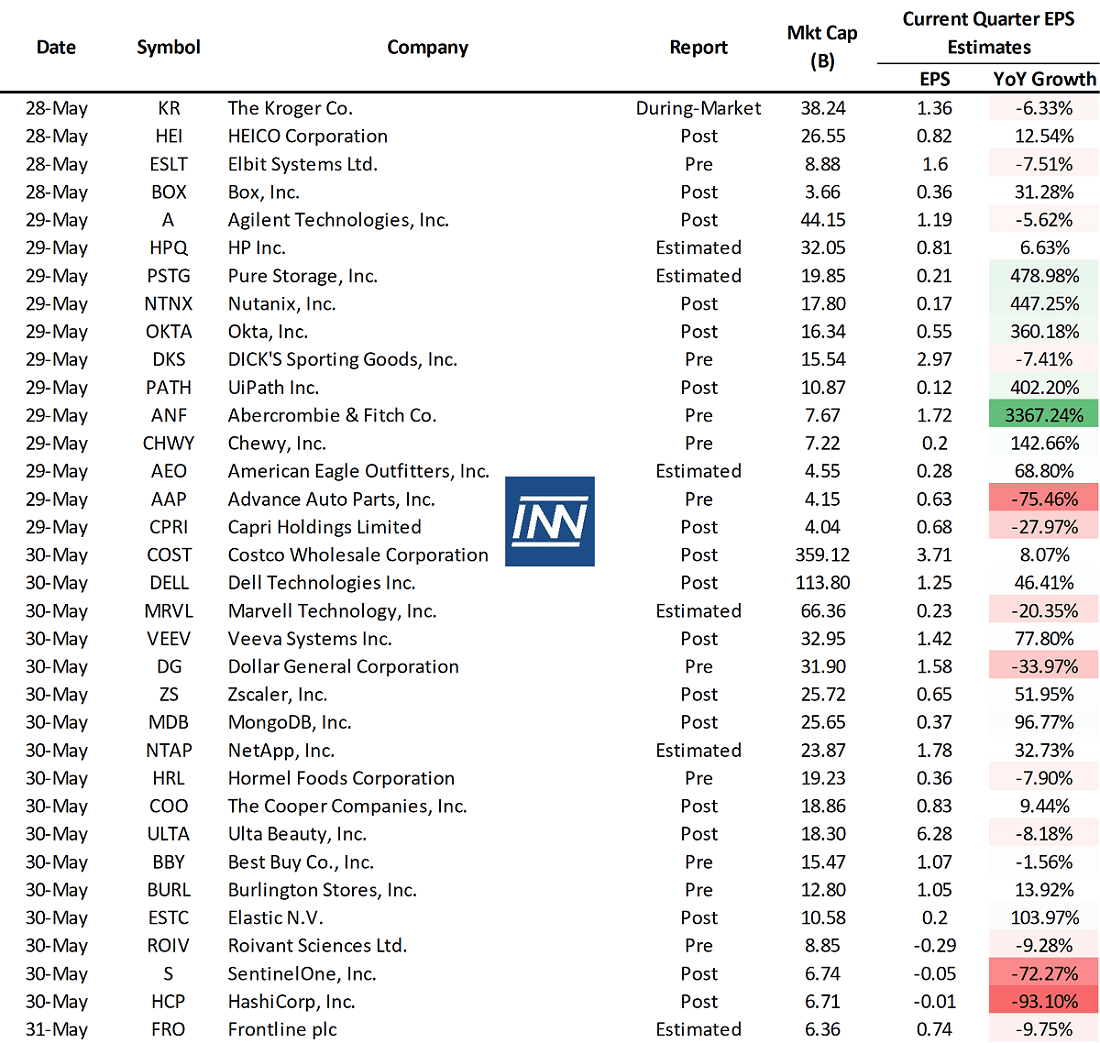

EPS estimados de empresas seleccionadas para la siguiente semana:

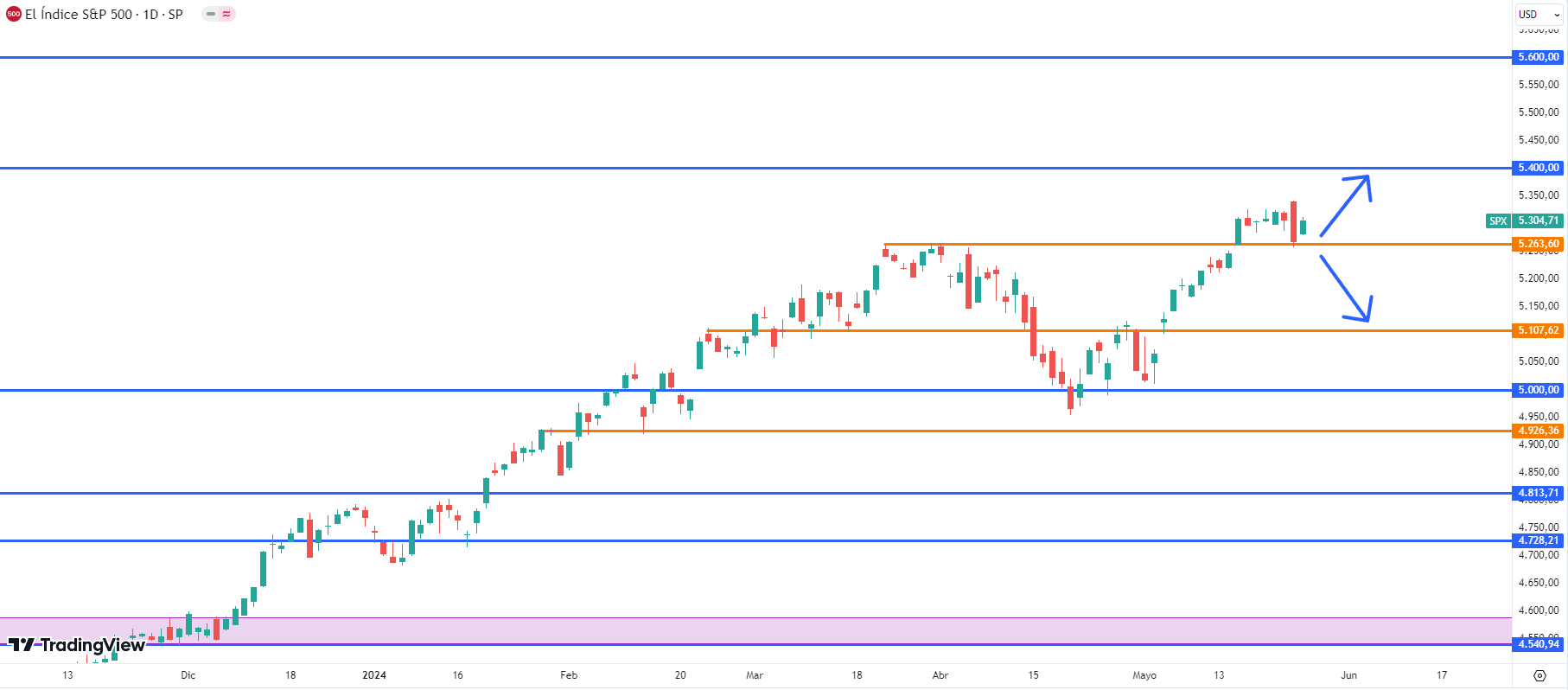

Análisis técnico del SP500

Nuevamente el precio se ha quedado en en un nivel de indecisión, por tal motivo se mantienen las probabilidades de las 2 semanas anteriores, buscar los 5400 puntos o los 5100 puntos. Ojo que este último día viernes cerramos vela mensual, y justo lo cerramos con dato de inflación PCE, dato clave que definirá la tendencia en los próximos días o semanas del SP500.